固定資産管理システムには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

固定資産管理システムの資料をダウンロードする(無料)

固定資産台帳とは

固定資産台帳とは、業務遂行や収益を得る目的で保有する固定資産を管理するために作成する帳簿です。固定資産台帳を作成しておけば企業内の固定資産の正確な把握ができ、そのデータから固定資産の入替・処分、もしくはメンテナンス時期の適切な判断もできます。

固定資産台帳は、個々の固定資産の取得状況や複数年にわたる減価償却が正しく記録された会計帳簿であり、取得から減価償却を経ていく履歴や償却額、期末償却残高などが記載されます。

一般的に、会計上の固定資産とは下記の要件を満たすものです。

- 自らが使うために保有するもの(販売目的でない)

- 使用可能期間が1年を超えるもの

- 取得価額が一定額以上であること(10万円未満は一括で費用計上)

なお、固定資産台帳は会計帳簿のなかの補助簿とされ、確定申告では申請書などとともに提出します。固定資産台帳の保存義務は、地方税法では7年で会社法では10年間と規定されています。

固定資産の会計上の処理方法

一定金額以上の固定資産は、その取得のための費用を取得年度内で一括して計上すると、帳簿上の収益性が極端に悪化してしまいます。また、実際に固定資産は長年にわたって保有・使用していくものであるため、妥当な耐用年数もしくは事業収益を得るために利用した期間に応じ、数回に分けて費用計上することで会社の損益を客観的にも正しく捉えられるよう処理すべきです。

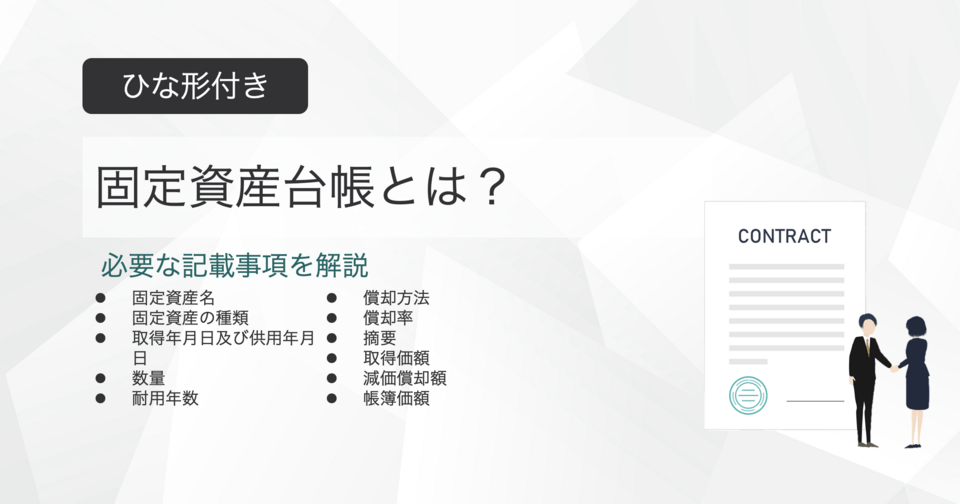

固定資産台帳の主な記載項目

固定資産台帳には法律で定められた統一のフォーマットはありません。次に解説する「固定資産台帳の主な記載項目」を漏れなく記載して作成しましょう。

固定資産名

取得して保有している固定資産の名称を記入します。記載する文言に特段の決まりはありませんが、あとから見返したときにそれがどの資産を指すのか、判別できる程度の情報量にしましょう。もしも、一見して見分けがつかないコンピューターなどの汎用品が複数ある場合は、機体に連番シールを貼って台帳と連動させるなど、1台ごとに特定ができる方法をとるべきです。また、台数が多すぎる場合には、コンピューター専用の固定資産台帳を作って、管理や把握がしやすい方法を検討しましょう。

機器類は故障したものから順次入れ替えていくため、それぞれの耐用年数が瞬時に判別できなければ決算時の会計処理が大変です。したがって、たくさんの種類かつ大量の機器がある場合には、面倒でも資産番号(資産コード)を附番して、同時期に同価格で購入したものでも瞬時に識別できる方法で資産や台帳を管理すべきです。

企業独自の発番方法は、たとえば下記のように統一ルールを設定するとよいでしょう。

固定資産の種類

固定資産の種類は、貸借対照表に記載する固定資産の表示に合わせるか、償却資産申告書(償却資産課税台帳)の資産の種類に合わせれば、まとめやすくて決算時の仕訳や起票も楽になります。

固定資産は、下表のような「有形固定資産」と「無形固定資産」に分かれます。

| 資産の種類 | 資産の例 |

|---|---|

| 有形固定資産 | ・土地、建物、建物附帯設備、人工構築物 ・機械、加工や計測装置および附属設備 ・工具、器具、備品 ・図書、美術品、収蔵品 ・車両、船舶、その他の陸上・水上運搬具 など |

| 無形固定資産 | ・借地権、地上権 ・特許権、商標権、実用新案権、意匠権 ・ソフトウェア、ライセンス、のれん、営業権 など |

また、それぞれの資産の代表的な例は次のとおりです。

| 有形固定資産の種類 | 有形固定資産の例 |

|---|---|

| 土地 | 宅地、工場用地、駐車場用地 |

| 建物 | 工場、店舗、事務所、倉庫 |

| 機械装置 | 生産設備、建設機械、運搬機械、情報処理装置 |

| 車両運搬具 | 自動車、鉄道車両、船舶、航空機 |

| 工具器具備品 | 作業工具、測定器、試験装置 |

| その他の有形固定資産 | 家畜、鉱業権、漁業権、森林権 |

| 無形固定資産の種類 | 無形固定資産の例 |

|---|---|

| 特許権 | 発明に関する権利 |

| 商標権 | 商品やサービスの識別標識に関する権利 |

| 営業権 | 企業の顧客基盤やノウハウに関する権利 |

| 著作権 | 著作物に関する権利 |

| その他の無形固定資産 | 電磁的方法により記録されたソフトウェア |

取得年月日及び供用年月日

取得年月日と供用年月日には下記のルールがあります。

- 取得年月日:固定資産を取得した年月日

- 供用年月日:固定資産を事業で使いはじめた年月日

なお、小型の汎用機器類なら購入後すぐに使用を開始すると思われますが、時間をかけて運搬・設置して点検や試運転後に業務で使用開始するような大型工作機械もあります。減価償却の開始基準は「事業で使いはじめた日」であるため、取得年月日とともに供用年月日も記載して管理しましょう。

また、取得年月日などは減価償却方法や耐用年数の判定で使用するだけでなく、経済的な使用可能期間を見積る場合や、現実的な入替処分の検討やオーバーホール時期の予測にも役立ちます。設備刷新のロードマップや次年度の予算作成など、適切な設備投資をするためにも役立てましょう。

数量

数量欄には、取得した固定資産の数量を記載します。パソコンなど同じものを同時期に複数台購入した場合は、その個数を記載してまとめて登録しても問題ありません。

なお、土地や建物など個数で表せない資産の場合には、数量の代わりに面積などを記入します。

耐用年数

耐用年数とは、固定資産を本来の用法用途で使用した場合に「通常期待される役割を高確率で果たす」と見なされる期間です。ただし、資産の耐用年数が使用の仕方や起票者の判断によって異なれば企業ごとに経費計上の方法が異なり、所得税や法人税の課税対象額が公平でなくなる恐れがあります。

そのため、減価償却の計算が簡便で公平な方法として、国税庁が前述の「主な減価償却資産の耐用年数表」を用意して、実務上の耐用年数を統一しています。

償却方法

固定資産の会計処理方法である「減価償却」について解説します。減価償却とは、固定資産の取得費をすべて当年度の費用として一括計上せず、法定耐用年数(利用に耐えられる一定の期間)に応じて数年度にまたがり分割計上する会計処理方法です。

減価償却の概念は「資産価値は時間とともに減少する」というもので、建物や機械装置および車両などは減価償却資産といいます。一方で、土地や骨董品など時間が経過しても価値が変わらないとされる資産は、減価償却の対象にはなりません。

減価償却方法には、下記のように「定額法」と「定率法」および「旧定額法と旧定率法」があります。

定額法

定額法とは、国税庁が定めた「耐用年数」と「償却率」を用いて毎年同じ額を減価償却する方法です。定額法による減価償却費処理は次の計算式で行います。

定率法

定率法とは、期首の未償却残高に一定の償却率をかけて減価償却していく方法です。毎年一定額を償却していく定額法とは異なり、償却額が年々減少していくのが特徴で、次の計算式で行います。

旧定額法と旧定率法

2007年3月1日以前に取得した減価償却資産については、旧定額法もしくは旧定率法を適用します。計算方法は次のとおりです。

- 旧定額法による償却費=取得価額×90%×旧定額法の償却率(※漁業権や特許権などの無形固定資産では90%を乗じない)

- 旧定率法による償却費=未償却残高×旧定率法の償却率

旧定額法と旧定率法の償却率も「減価償却資産の償却率等表」に記載があります。

償却率

償却率は、税法で資産ごとに定められた耐用年数に応じて、下記の式で算出される割合です。

ただし、実務所は国税庁が公表している「各耐用年数の償却率」を使用するのが一般的です。資産の種類に応じた耐用年数と償却率は、国税庁のサイトに「 主な減価償却資産の耐用年数表 」や「 減価償却資産の償却率等表 」が掲載されています。

償却率は、資産の取得費を複数期にわたって計上しながら資産価値を逓減させていくのに必要不可欠であり、企業の固定資産管理において最重要な部類の係数といえます。

摘要

多くの会計帳簿に記載される要素は「日付・勘定科目・金額」などのラベルや数値でしかありません。そのため、どのような取引でなぜその仕訳にしたのかを克明に思い出すのは難しく、補足資料を探し出して当時の状況を調査するなど非常に手間がかかります。したがって、取引の内容や仕訳の理由、取引や資産を特定するのに必要な情報などを記載するために、少し広めのスペースを確保したメモ部分が摘要欄です。

固定資産税台帳の摘要欄に法定された記載内容はなく、あくまでも企業内で共有したい帳簿の付加情報を簡潔明瞭に記載します。たとえば、購入の理由や経緯、使用目的や関係部署、起票や仕訳の備忘メモなど、あとから思い返すのが大変なことを誰かに引き継ぐ視点で書き添えるとよいでしょう。

取得価額

固定資産を購入するためには、購入代金以外に手続き費用や手数料、もしくは運搬や設置など、購入した資産以外の費用がかかっている場合が少なくありません。取得価額には、次のような費用も忘れずに起票しておきましょう。

- 機器類:購入手数料・引取運賃・荷役費用・(輸入なら)関税

- 不動産:仲介手数料・測量費用・登記費用・造成費用・立退料

つまり、資産の購入代金に加えその資産の運搬設置や取引準備など、取得のために直接要した費用が含まれます。

減価償却額

固定資産についてその期で行う減価償却額を記入します。減価償却額の計算方法は、定額法の場合は取得金額に償却率を乗じ、定率法では未償却の残高に償却率を乗じる方法です。

この会計処理により、高額の固定資産の取得費用を複数回に分けて計上して、帳簿上の業績が実際の業績と大きく乖離しないよう調整できます。そして、融資を受ける金融機関や株主に対して、会社が保有する固定資産を正しく評価した、適切な財務内容を公表できます。

帳簿価額

帳簿価額とは「未償却の残高」を指し、前期末における未償却の残高(ただし初年度目は取得価額)から今期の減価償却額を差し引いたものです。帳簿価額は翌期の固定資産台帳の全てに影響する重要な指数であるため、誤った金額を起票しないよう気を付けましょう。

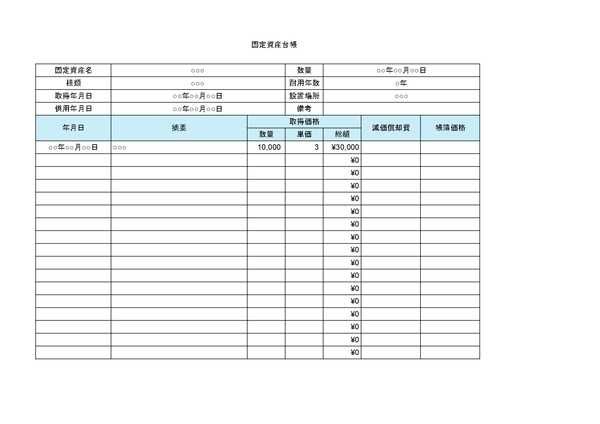

固定資産台帳のひな形(テンプレート)

BOXILでは、固定資産台帳のひな形としてテンプレートを用意しました。これから固定資産台帳を作成する方はぜひご利用ください。

-1024x341.png)