給与計算ソフトには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

【料金・機能比較表つき】給与計算ソフトの資料をダウンロードする(無料)

給与支払証明書とは

給与支払証明書とは、任意期間の総支給額を第三者に対して、給与支払者側が単独で証明する書類です。給与支払証明書の証明期間は、被証明者が給与支払証明書を提出する先が指示する対象期間に応じて、自由に設定できます。また、支払実績がない未来の期間を含む給与支払見込を証明する「給与支払見込証明書」として発行する場合もあります。

給与支払証明書と同様に、給与の支給金額を証明する類似書類には次の4つがあります。それぞれどのようなものかを解説します。

- 給与明細

- 源泉徴収票

- 課税証明書(非課税証明書)

- 給与支払報告書

給与明細

給与明細とは、「勤怠情報や給与の支給額(基本給および各種手当)、控除額(税金の額や社会保険料など)を明記したもの」です。所得税法には「給与の支払者(雇用者)は、給与を受給する者(従業員など)に対し、給与の支払日までに支払明細書を交付しなければならない」と定められています。

源泉徴収票

源泉徴収票は、従業員の1年間(1~12月)の収入を示すものであり、雇用者が従業員へ交付する法定調書です。雇用者が年末調整する際には、源泉徴収票を作成して従業員へ交付しなければなりません。

源泉徴収票では証明の対象期間が1~12月と決まっているため、前年の収入状況を証明する書類になります。

課税証明書(非課税証明書)

課税(所得)証明書は、市区町村が発行する書類で、前年の所得金額と住民税額が記載されています。

給与所得者だけでなく、自営業者、専業主婦(主夫)、パートタイム労働者など、すべての住民に対して発行される証明書です。

また、前年の所得が一定基準以下で住民税が課税されない場合には、非課税証明書として交付されます。非課税証明書は給与を受け取っていない人へ交付されるものではなく、あくまで所得額が住民税非課税基準を下回った場合に発行される書類です。

給与支払報告書

給与支払報告書は、住民税の算定基準とするために雇用者が自治体へ提出する書類です。雇用主は、1~12月に従業員などへ支払った給与を給与支払報告書に記載して、従業員が居住する自治体へ提出しなければなりません。

給与支払報告書は従業員本人へ交付するものではないため、給与の受給者が収入を証明する書類としては使用できません。

給与支払証明書の主な記載事項

受給者情報

給与支払証明書は、受給者の明確な特定ができることが重要です。そのため、受給者の住所と氏名および生年月日まで記載があることが望ましいです。

また、法人に雇用されて給与を受け取る方なら、所属する法人名と所属部署名、役職まで記載されているとよいでしょう。なお、こちらも受給者の所属を特定する必要性があるため、法人名(もしくは団体名)・部署・役職は省略のない正式名称を記載すべきです。

支払者情報

支払者情報として、法人名や屋号もしくは個人名(雇用者がいる個人事業者の場合)を記載します。

給与支払証明書は、給与支払者が雇用者の特定と雇用条件および雇用期間などとともに、一定期間の間に支払った給与の金額を証明する書類です。そのため、文書の最後段位には認証文(〇〇が相違ないことを証明する、という一文)と証明者(雇用者兼給与支払者)としての記名押印箇所があるのが一般的です。

そのため、支払者情報に関しては文書中に記載する場合もあれば、後段の記名押印箇所で支払者情報の記載を兼ねる場合もあります。

雇用期間

雇用期間の定めがある場合、雇用開始日から雇用している実績期間を記載します。

なお、給与支払見込証明書として、証明書の発行日以降までの見込額を証明する場合には、雇用期間の終期が書類の認証日よりも未来の日付に設定します。

雇用形態

雇用形態の箇所では、雇用形態と給与の支給形態について記載します。それぞれの記載内容の例は次のとおりです。

雇用形態

- 派遣労働者

- 契約社員(有期労働契約)

- アルバイトやパートタイム

- 短時間正社員

給与の支給形態

- 月給制

- 日給制

- 時給制

- 出来高払い制(歩合制)

- 年俸制

雇用条件

なお、雇用形態や給与の支給形態を補足する意味で、次のような雇用条件を記載する場合もあります。

- ひと月の勤務日数

- 一日の勤務時間

- 給与の時間単価

- 健康保険加入の有無

- 給与の支払い方法

支払いの明細

証明する期間内に実際に支給された給与の金額を、税込年収(源泉所得税や社会保険料および、住民税などの天引き控除前)を記載します。

なお、給与支払見込証明書の場合の給与金額では、支払実績に支払見込みを加えた金額を記載します。

給与支払証明書の作成は、給与計算ソフトを用いることで手入力の手間を削減できます。給与計算ソフトで算出した総支給額、控除額、勤務実績などのデータをもとに自動生成されるため、ミスのない出力が可能です。

給与計算ソフトにはさまざまな製品があるため、まずは機能や料金を広く比較してみましょう。

給与支払証明書が必要になるケース

給与支払証明書での所得の証明が必要になるのは、源泉徴収票で収入証明ができない場合です。

所得を証明する相手方が求める期間の収入状況について、源泉徴収票だけでは把握できない場合には、給与支払証明書を使って証明内容を補完します。転職や産休・育休などの事情で収入が前年から大きく変化した場合に、給与支払証明書が必要になる場合があります。

扶養控除申請時

社会保険において、家族を扶養内に入れるには被扶養者の収入額が一定額以下でなければなりません。また、配偶者控除(配偶者特別控除)や扶養控除の場合でも同様に、規定の金額以下でなければなりません。

そのため、勤務先に扶養や控除を申請する際には扶養や控除対象である家族の収入を、給与支払証明書を使って証明する場合があります。

住宅ローン申し込み時

住宅ローンの融資審査では、返済能力の判定のためにローン申込者(債務者)の収入を証明する書類の提出を求められます。もしも、源泉徴収票だけでは金融機関が求める所得の証明にならない場合は、給与支払証明書を使用するケースもあります。

保育園入園申し込み時

認可保育園の保育料は、世帯収入などによって金額が異なります。そのため、入園申請時に収入を証明する書類として、自治体や保育施設から給与支払証明書の提出を求められる場合があります。

公営住宅申し込み時

公営住宅法は、入居者の利用要件の一部に収入基準を設けており、公営住宅の家賃は世帯収入などによって金額が異なります。そのため、公営住宅の申込時に源泉徴収票や課税証明書などを提出して、世帯全員の収入を申告します。

転職や産休・育休があった場合には、源泉徴収票や課税証明書に加えて給与支払証明書が必要になる場合があります。

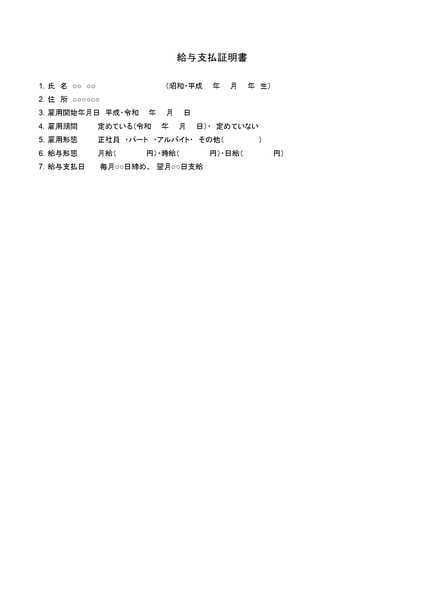

給与支払証明書のひな形(テンプレート)

給与支払証明書のひな形としてこちらにテンプレートを用意しました。これから給与支払証明書を作成する方はぜひご利用ください。

給与支払証明書テンプレートの次は、給与計算ソフトを導入してさらなる効率化を実現しませんか?BOXILなら複数社のサービス資料を無料で閲覧できるので、運用改善が見込めそうかを簡単に検討するのに便利です。

⇒

【特典比較表つき】給与計算ソフト各社の資料を一括でダウンロードする(無料)

\ 稟議や社内提案にも使える!/