会計ソフトには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

【料金・機能比較表つき】会計ソフトの資料をダウンロードする(無料)

損益計算書とは

損益計算書(P/L、ピーエル)は、一会計期間の収益と費用の損益をまとめたもので、会社の利益や収益力を確認できる書類です。損益計算書には、収益・費用・利益が記載されており、企業が「費用を何にどれだけ使い」「売上がどれほど上がり」「利益がどれくらい出たのか」が読み取れます。

損益計算書は、企業の決算書である「財務三表」のうちの一つです。

- 貸借対照表(B/S:Balance Sheet)

- 損益計算書(P/L:Profit and Loss Statement)

- キャッシュ・フロー計算書(C/F:Cash Flow)

すべての法人の決算において、損益計算書は貸借対照表とともに必ず作成しなければなりません。ただし、キャッシュ・フロー計算書の作成義務については、上場企業に限られます。

なお、青色申告を選択した個人事業主の場合は、所得税の確定申告時に作成する「青色申告決算書」の1〜3枚目が損益計算書です。

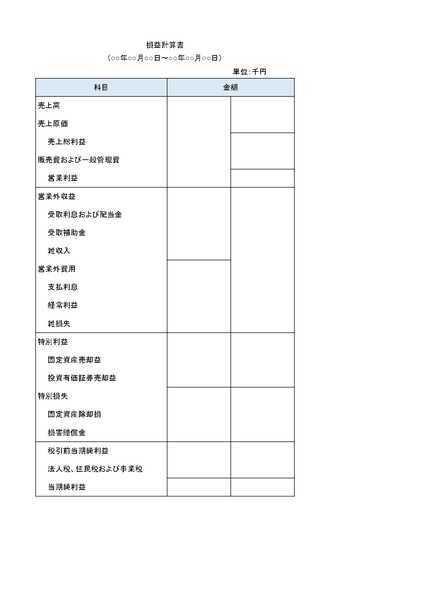

損益計算書の見方

損益計算書は、収益・費用・利益の3つの要素で構成されており、商品やサービスの販売売上から経費を引けば利益がわかるという関係です。

さらに、利益は下記の5つに分類されますが、収益力を正確に把握するためにも各利益がもっている意味について正しく理解することが大切です。

- 売上総利益

- 営業利益

- 経常利益

- 税引前当期利益

- 当期純利益

売上総利益

売上総利益とは、本業である商品やサービスの販売から得た利益が把握できる項目であり「粗利」と呼ばれることもあります。計算式は下記のとおりです。

売上

売上は、商品やサービスの販売という本業の営業活動によって得られる収益を指します。

売上は、商品やサービスを顧客へと引き渡した時点が計上タイミングになるのが原則です。しかし、顧客が対価を支払って会社に現金が実際に入ってくるのはさらに先になるため、売上計上と実際の資金回収の時期にズレが生じるのが一般的です。

売上原価

売上原価は、商品の仕入れや製造コストなどの原価(経費)です。売上が思うように上がらなくても、原価を抑えることで売上総利益(粗利)を大きくできます。

なお、売上原価は仕入れコストの全額を一度に計上するのではなく、販売した商品やサービスに関する仕入れのみを計上します。そのため、販売できずに抱えている在庫の仕入れコストは、売上原価には含みません。

営業利益

営業利益とは、そ企業の本業から得られた利益です。売上総利益から、商品やサービスを販売するために必要な経費である「販売費および一般管理費(販管費とも呼ばれる)」を差し引く下記の計算式で求めます。

販売費および一般管理費について解説します。

販売費および一般管理費

販売費および一般管理費とは、本業の営業活動のための費用のうち、商品やサービスの一つひとつには対応しない費用を指します。とくに、販売費は商品を宣伝するための広告費用であり、一般管理費はオフィスの家賃や給与(営業活動に加わらない総務などの非生産部門も含む)、通信費などその他にいくつもあります。

経常利益

経常利益は、本業以外の収益や費用であり、前述の営業利益とは異なります。企業が、1年間で本業以外も含めどれくらいの利益もしくは損失を出したのかを確認可能です。たとえば、保有していた株式の売却益や投資用不動産からの賃料収入などで、下記の計算式で求めます。

営業外収益および営業外費用について解説します。

営業外収益

営業外収益とは、企業の本業の営業活動以外から得られる収益で、下記のようなものが代表的です。

- 受取利息:預貯金や貸付金からの利息

- 受取配当金:保有している他社株式からの配当金

- 有価証券利息:国債や地方債、社債などからの利息

- 不動産賃貸料:保有する不動産を貸して得られる賃料収入

- 有価証券売却益:売買目的で保有する有価証券の売却益

- 有価証券評価益:保有する有価証券の決算時の時価と購入時の簿価との差益

- 雑収入:上記以外に属し分類できない雑多な収入

営業外費用

営業外費用とは、企業の本業ではない活動で継続的に発生する費用で、一般的に財務活動から生じる費用(出費や損失)を指します。営業外費用に該当する費用の例は次のとおりです。

- 借りたお金の利息

- 創立費(開業準備に要した費用)

- 社債の発行経費

- 株式の売却損 など

税引前当期利益

税引前当期利益は、企業の本業とは関係のない臨時的で突発的な利益や損失も加味して、企業の総合的な利益や損失を表す指数です。そして、その期に納めるべき法人税などを支払う前の利益額です。経常利益に対して「特別利益」の加算と「特別損失」を減算する下記の計算式で求めます。

特別利益および特別損失について解説します。

特別利益

特別利益とは、本業とは無関係の活動によって臨時的で突発的に発生した利益です。特別利益は、通常営業とは無関係に起こったお金のお動きであるため、仮に特別利益が大きかったとしても業績が良いという判断にはなりません。

特別利益の例としては、不動産や株式および証券を売却した際の「売却益」です。

特別損失

特別損失とは、本業とは無関係の活動によって臨時的で突発的に発生した損失です。企業は特別損失によって資産やお金が目減りしますが、本業とは無関係の活動に起因する損失でもあります。そのため、銀行の融資審査や株主の企業評価にとって、特別損失の多寡が直接的に企業の評価を下げることはありません。

特別損失の例としては、不動産や株式および証券を売却した際の「売却損」や、火災や盗難および自然災害から被った「損失」などです。

当期純利益

当期純利益とは決算期時点の最終的な利益で、企業活動から生み出された純粋な利益を表しているため、当期純利益がマイナスになれば決算は「赤字」です。当期純利益は、税引前当期利益から「法人税等」を差し引く下記の計算式で求めます。

法人税等について解説します。

法人税等

法人税等とは、法人の利益金額に応じて課される「法人税」「法人住民税」「法人事業税」の総称として使用する会計用語です。

損益計算書の分析方法

損益計算書を分析する重要なポイントは、最終的に当期純利益がプラスであるかどうかです。当期純利益は株主配当の原資になり、その後の余剰金は内部留保として企業内で蓄えられて財務状況を安定させる効果があります。

ただし、当期純利益がプラスで終わっていても、本業から生ずる利益である「営業利益」のマイナス分を、本業とは無関係の利益である「経常利益」が補ったことに起因するプラス着地の場合があります。その場合には、事業の運営方針や資金計画などを根本から見直して、早急な改善を図る必要があると判断すべきでしょう。

損益計算書を分析する際に使用する3つの利益率(売上総利益率・売上高営業利益率・売上高経常利益率)や、収益性をチェックするポイントについて解説します。

売上総利益率

売上高総利益率(粗利率)は、売上に占める売上総利益の割合であり、収益性をチェックできます。売上総利益率の計算式は次のとおりです。

売上総利益は売上から売上原価を差し引いたものであり、売上総利益率が高いほど売上原価が低いといえるため、収益性が高いという判断ができます。

ただし、売上総利益率の目安は業種や扱う商品などによって異なるため、さまざまな業種の企業を同じ基準で判断するのはかえって危険です。

売上高営業利益率

売上高営業利益率とは、その期における本業から生じた利益がわかる指標で、本業の収益力がチェックできます。売上高営業利益率の計算式は次のとおりです。

売上高営業利益率が高いほど本業の収益力が高い企業であると判断できます。目安の指数は業種によって異なるものの、5%を超えれば優良水準と判断するのが一般的です。

売上総利益率が高いのに売上高営業利益率が低い場合の原因として、営業利益の低さが考えられます。営業利益は「売上総利益-販売費および一般管理費」であるため、販売費および一般管理費(広告宣伝費・人件費・支払家賃など)の無駄をなくすことが改善策になる可能性を示唆しています。

なお、経済産業省の調査「2023年企業活動基本調査速報ー2022年度実績ー」によれば、2022年度の業界ごとの「売上高営業利益率」で、次の調査結果が得られました。

| 業界 | 売上高営業利益率 |

|---|---|

| 製造業 | 4.9%(営業利益156,556億円・売上高3,193,563億円) |

| 情報通信業 | 8.6%(営業利益32,201億円・売上高372,336億円) |

| 小売業 | 2.8%(営業利益27,243億円・売上高966,678億円) |

| 飲食業 | 1.5%(営業利益832億円・売上高55,200億円) |

※出典:経済産業省「 2023年企業活動基本調査速報ー2022年度実績ー 」(2024年11月14日閲覧)

自社の売上高営業利益率が業界平均と比べて高いのか低いのかを知って、現状を把握し改善策を探しましょう。

売上高経常利益率

売上高経常利益率は、売上高に占める経常利益(本業ではない活動の利益)の割合を示す指標で、総合的な収益性がチェックできます。売上高経常利益率の計算式は次のとおりです。

売上高営業利益率と比べて売上高経常利益率が格段に低い場合には、営業外収益が低くて営業外費用が高いといえます。本業を差し置いて営業外収益の増大に注力しては本末転倒ですが、営業外費用(借りたお金の利息・創立費・社債の発行経費・株式の売却損)を減らすために、借金の繰り上げ返済や売掛金の回収および不動産資産や保有株式を整理するとよいでしょう。

また、売上高営業利益率が低く売上高経常利益率が格段に高い場合は、本業へのさらなる注力と経営基盤の改善(本業外の利益に依存しない)が急務だといえそうです。

なお、経済産業省の調査「2023年企業活動基本調査速報ー2022年度実績ー」によれば、2022年度の業界ごとの「売上高経常利益率」で、次の調査結果が得られました。

| 業界 | 売上高営業利益率 |

|---|---|

| 製造業 | 8.7%(経常利益277,103億円・売上高3,193,563億円) |

| 情報通信業 | 10.4%(経常利益38,738億円・売上高372,336億円) |

| 小売業 | 3.1%(経常利益30,242億円・売上高966,678億円) |

| 飲食業 | 4.0%(経常利益2,196億円・売上高55,200億円) |

※出典:経済産業省「 2023年企業活動基本調査速報ー2022年度実績ー 」(2024年11月14日閲覧)

自社の売上高経常利益率が業界平均と比べて高いのか低いのかを知って、現状を把握し改善策を探しましょう。

損益計算書と貸借対照表の関係

損益計算書と同じくらい重要な書類として貸借対照表があり、両者はよく比較されます。貸借対照表とは、会社が保有している下記の資産の金額や内訳が記載された書類で、決算時における財政状況を示しています。

- 資産(現預金・固定資産・特許技術やのれんを含むの無形資産など)

- 負債(借入金・買掛金・支払手形など)

- 純資産(資本金や利益過剰金など)

そして、各要素は「資産=負債+純資産」という関係で成り立っています。たとえば、損益計算書の「当期純利益」は、貸借対照表における純資産の部の「利益剰余金」を構成しているため、損益計算書の当期純利益が増えることで純資産が増えます。一方で、当期純利益がマイナスであれば「当期純損失」となり、純資産は減少するため改善策への早期着手が必要です。

また、貸借対照表は「資金をどのように調達したのか」「資金がどのような用途に使われたか」も示しています。つまり、貸借対照表は財政状態が健全かどうかを判断する際に、情報源として必要な書類といえます。