経費精算システムには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

【料金・機能比較表つき】経費精算システムの資料をダウンロードする(無料)

支払証明書とは

支払証明書とは、取引において領収書が発行されない場合の支払いを証明する書類です。

一般的に何かを購入して金銭の支払いがあれば、金銭を受領した側がレシートや領収書など金銭を支払った事実を証明する書類を発行します。企業内での経費精算処理や確定申告および決算処理などで、経費支出のエビデンスとしてこれらのレシートや領収書などを添付しておきます。

ただし、金銭取引のなかには領収書が発行されない場合があるため、そのような場合でも金銭の取引を証明する書類として、支払った側が作成する書類が「支払証明書」です。

支払証明書は経理処理に使える?

支払証明書も経費支出を証明する書類であるため、必要事項が漏れなく記載されていれば経理処理の際に使用できます。税法上も「取引等に関して作成または受領した書類」を帳簿とともに保管する義務を課しているだけで、受領した書類を領収書に限るという規定はありません。

ただし、支払証明書は金銭支出者が証明する書類であるため、金銭の受領者が証明する領収書よりも信憑性は劣ります。

したがって、税務調査の際、経費のエビデンスが支払証明書ばかりであれば、架空の支出ではないかと疑われてしまう可能性があるため、レシートや支払いの事実が確認できる書類を保管しておき、支払証明書を多用するのは避けたほうがよいでしょう。

支払証明書をどのような条件のときに許可するかは経費精算の規定に定めておくことがおすすめです。支払い証明書をふくめ、 経費精算の規定を作成する方法についてはこちら で解説しています。

支払証明書の取り扱いの注意点

支払証明書は、経費支出を証明するために参考書類(結婚のご祝儀であれば招待状)をあわせて保管することが大切です。金銭支出から時間が経過してしまうと、過去の事実を証明する参考書類を用意するのは大変になるため、領収書がない場合には参考になる書類を保管する習慣をもちましょう。

なお、支払証明書や出金伝票の保存期間はレシートや領収書と同様の扱いになり、帳簿とともに原則として7年間の保管義務があります。

ただし、法人の場合には欠損金の繰越期間が10年に設定されていることから、欠損金の生じた事業年度分の領収書および支払証明書についても10年間の保存が必要です。

一方で、個人事業では一部の書類に限り5年間の保存期間になるものもあります。しかし、帳簿と書類の期間を分けて保管するのは手間がかかり、誤って廃棄してしまうリスクもあります。「個人事業は7年間、法人は10年間の保存期間」のように、保管ルールを統一することがおすすめです。

支払証明書が必要になるケースとは?

確定申告書類や決算書類の作成時に経費計上の根拠として領収書を用意しますが、それができない場合に支払証明書を発行します。支出内容や日付、および金額を証明するために支払証明書が必要です。

税務調査において、レシートといった支出の証拠があれば説明の必要はなく、支払い証明書が信憑性を高めることにつながります。そのため、添付する義務は定められていないものの添付することが望ましいといえるでしょう。

また、支払証明書は法人間の取引において、取引内容や報酬額および内訳金額などを双方が確認するために使用する場合があります。他方、「給与支払証明書」に限れば、下表のような用途で使用する場合があります。

| 給与支払証明書が必要になるケース | 詳細 |

|---|---|

| 扶養控除の申請 | 家族の収入を証明して扶養や控除を勤務先に申請する場合 |

| 住宅ローンの申し込み | 転職してから数か月もしくは育休や産休明けなど、源泉徴収票だけでは通年の所得が証明できない場合 |

| 保育園の入園申し込み | 世帯収入により変動する認可保育園の保育料を算出する場合 |

| 公営住宅の申し込み | 世帯収入により変動する公営住宅の家賃を算出する場合 |

| 大口融資の申し込み | 住宅ローン以外の大口融資の申し込みの場合 |

| 源泉徴収票で収入証明ができないとき | 何らかの事情で前年から収入が大きく変化し、源泉徴収票だけで収入状況が把握できない場合 |

支払証明書と領収証の違い

支払証明書は領収書と記載内容がほとんど共通しており用途も似ていますが、書類を発行する主体が異なります。領収書は金銭受領側、支払証明書は金銭支払側が相手方へ発行する書類です。

もうひとつの違いは、書面発行義務の有無です。民法486条では「金銭の支払者は受領者に対して受取証書の発行を請求できる」とあります。つまり、金銭の受領者は支払者から領収書の発行を請求された場合には、代金の受領と引き換えに領収書を発行する義務が生じます。

ただし、領収書の紛失で再発行を依頼されても対応する義務はなく、再発行を拒否可能です。なぜなら、領収書が支払い後に何度でも発行できてしまうと、経費の水増しや二重請求が起こる可能性があるため、再発行にはリスクを伴うからです。

支払証明書と支払明細書の違い

支払証明書とよく似た名称を持つ書類として「支払明細書」があります。支払明細書とは、取引の内容や金額および日付を確認するために発行される書類で、クレジットカードの使用時に発行される明細が代表的です。

クレジットカード取引は「信用取引」であり、商品やサービスは引き渡しているもののまだ支払いは済んでいません。つまり、支払明細書は支払いが済んでいない段階でも発行できる書類であるため、支払い後に発行する支払証明書とは発行タイミングの点で異なります。

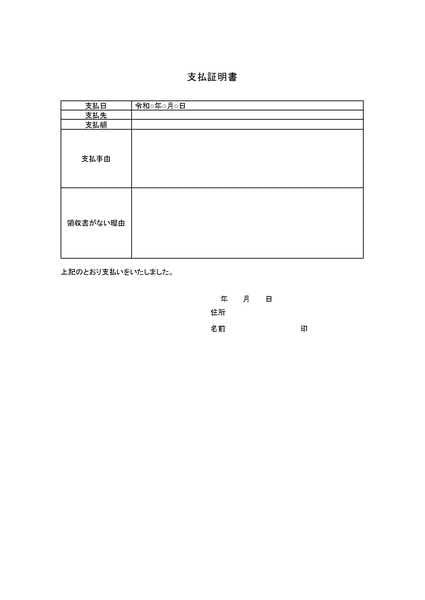

支払証明書の主な記載事項

支払証明書は、下記の内容を記載します。

- 支払日

- 支払先

- 支払額

- 支払事由

支払証明書に公的なひな形はなく書式は自由です。文房具店や雑貨店などで購入できるだけでなく、インターネットから無料の書式がダウンロードできます。しかし、記載内容が明確に記載されていないと意味をなさないため、用途ごとで内容が適切か注意が必要です。

上記で挙げた4つの記載事項について解説します。

支払日

金銭を支払った年月日を記入しますが、支払日と発行日が同日であるのが一般的です。なお、支払日が未記入では支払い事実の証明という書類本来の目的を満たさないため、必ず記入しておきましょう。

支払先

金銭を支払った相手の名称を記入します。

相手が個人なら「〇〇様」、相手が法人なら「〇〇御中もしくは〇〇様」などのように、相手方の名称に敬称を付けて記載するのが一般的です。

ただし、売店や自動販売機での購入に関する支払証明書の場合など、明確な相手方が記載できない場合には「支払事由」の箇所で金銭支出の用途がわかるようにしておきましょう。

支払額

実際に支払った消費税込みの金額を記入します。

金額は後から改ざんができないように、桁数が増やせないマスの中に数字を入れるか「金〇〇円也」もしくは「¥〇〇.ー」などのように、数字の両端に余白を作らないように記入しましょう。

支払事由

購入した商品やサービスの内容を「打ち合わせ参加者の飲み物10本を現金購入」のように端的でわかりやすく記入してください。

支払証明書のひな形(テンプレート)

支払い証明書のテンプレートを用意しました。支払証明書を作成する際にはぜひご利用ください。

支払証明書テンプレートの次は、経費精算システムを導入してさらなる効率化を実現しませんか?BOXILなら複数社のサービス資料を無料で閲覧できるので、運用改善が見込めそうかを簡単に検討するのに便利です。

⇒

【特典比較表つき】経費精算システム各社の資料を一括でダウンロードする(無料)

\ 稟議や社内提案にも使える!/

![[PR] バックオフィス改革が生産性向上と競合優位性を生む – SCTX2019特集](https://boxil.jp/mag/wp-content/uploads/2025/12/0f8e0a79-4740-48cb-b28a-1aeeab02624e.large_-300x158.jpg)

-1024x341.png)