収入印紙は紙の文書に対して課税されるため、電子契約によって作成された書類には、原則として収入印紙が不要です。電子契約システムを導入することで、印紙税のコストを削減できるだけでなく、契約業務の効率化も期待できます。

BOXIL(ボクシル)では、電子契約システムを提供する複数のサービス資料を一括で無料ダウンロードできます。

⇒

【無料】電子契約システムのサービス資料を見てみたい

【関連記事】

>

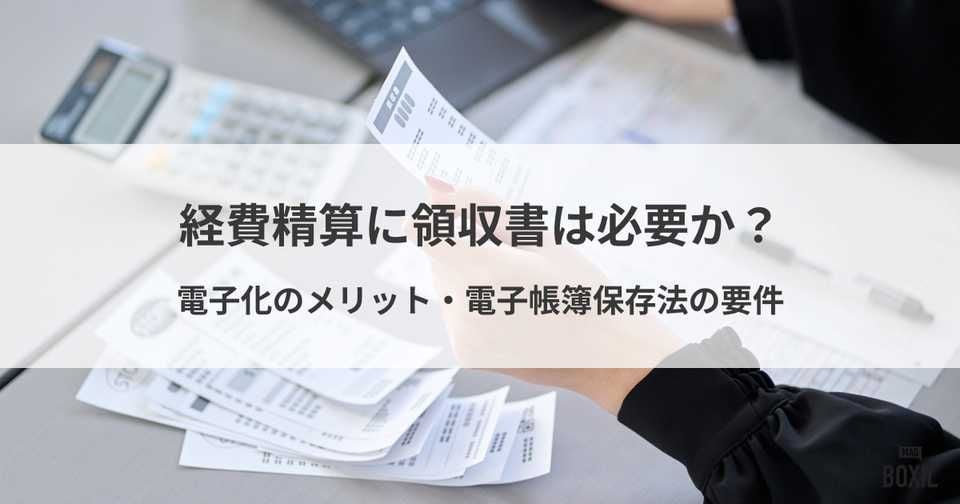

経費精算時の領収書の扱いを解説

領収書の収入印紙とは

収入印紙とは、契約書や領収書などを作成した際にその書類に課せられる手数料を国に支払うために発行される証票のことです。地方自治体に支払う場合は、収入証紙が用いられます。

印紙税法では、特定の文書(課税文書)に対して印紙税の納付が義務付けられており、領収書をはじめ契約書、請負書、約束・為替手形などがこれに該当します。収入印紙は、その納税証明としての役割を果たします。

収入印紙はこの印紙税の支払い証明書のようなものであり、印紙税を支払い済みであることを証明します。

たとえば、税別5万円以上の金額を記載した領収書を発行する場合、収入印紙の貼付が必要になります。※なお、金額によって必要な印紙の額も変わります。

収入印紙は郵便局・コンビニなどで購入できますが、高額なものになると法務局や役所にいく必要がある場合もあります。費用が高額になると予想される場合は、購入場所を調べておきましょう。

※参照:国税庁「 No.7105 金銭又は有価証券の受取書、領収書 」(2025年8月26日閲覧)

収入印紙の管理に頭を悩ませていませんか?電子契約システムを導入すれば、印紙税の負担がなくなるだけでなく、契約書管理の手間も大幅に削減できます。

⇒

【無料】電子契約システムのサービス資料で削減効果を確認する

領収書に収入印紙が必要な理由

国税庁のホームページには、次の記載があります。

印紙税は、文書の作成行為の背後にある経済的利益、文書を作成することに伴う取引当事者間の法律関係の安定化という面に担税力を見出して課税している租税であり、税体系において基幹税目を補完する重要な役割を果たしている。

出典:国税庁「 最近における印紙税の課税回避等の動きと今後の課税の在り方(要約) 」(2025年8月26日閲覧)

収入印紙は、1件200円〜※の負担です。国税庁の統計によると、印紙税を含む印紙収入の合計は年間およそ1兆円になり、税収を担っています。

※出典:国税庁「 No.7105 金銭又は有価証券の受取書、領収書 」(2025年8月26日閲覧)

また、収入印紙が貼られていない場合について、国税庁のホームページには次の記載があります。

印紙による納付の方法によって印紙税を納付することになる課税文書の作成者が、その納付すべき印紙税を課税文書の作成の時までに納付しなかった場合には、その納付しなかった印紙税の額とその2倍に相当する金額との合計額(すなわち印紙税額の3倍)に相当する過怠税を徴収されることになり、また、貼り付けた印紙を所定の方法によって消さなかった場合には、消されていない印紙の額面金額に相当する金額の過怠税を徴収されることになっています。

※ 出典:国税庁「 印紙を貼り付けなかった場合の過怠税 」(2025年8月26日閲覧)

よって、収入印紙が貼られていない場合、その時点で印紙税を納めていないとみなされ、本来納めるべき印紙代の3倍(規定額+規定額の2倍の金額)を支払う義務が発生します。不必要な出費を避けるために、収入印紙を忘れずに貼りましょう。

収入印紙が必要な領収書なのにうっかり貼り忘れることは人なら誰しもありえます。過怠税を取られるぐらいであれば、多少コストをかけてでも電子契約へ切り替えたほうが運用も楽になるのでおすすめです。

電子契約システムの選び方を解説した資料は ⇒

こちらからダウンロード

領収書に貼る印紙代について

金銭または有価証券の受取書や領収書には、印紙税が課税されます。この際注意しなくてはならないのは、「売上代金に係る金銭又は有価証券の受取書」と「売上代金以外の金銭又は有価証券の受取書」とでは、課せられる印紙代が変わることです。

領収書に収入印紙が必要なのは5万円から

領収書に印紙を貼る必要のある受取金額は税別5万円以上です。つまり5万円ちょうどから収入印紙が必要となります。領収書は、第17号文書「 金銭又は有価証券の受取書 」に該当するため、5万円未満であれば非課税文書として扱われ収入印紙が不要になります。

印紙税に関する概要は 国税庁「印紙税の手引」 に記載されているので、詳しくはこちらをチェックしてください。

「売上代金に係る金銭又は有価証券の受取書」の金額一覧

売上とは、一般的に何らかの資産を提供したり貸し付けたりした場合の対価、こちらの役務を提供することに対する給付のことをいいます。こういった売上に関する領収書や受取書の印紙税額は次のとおりです。

| 受取書の金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円超~200万円以下 | 400円 |

| 200万円超~300万円以下 | 600円 |

| 300万円超~500万円以下 | 1,000円 |

| 500万円超~1,000万円以下 | 2,000円 |

| 1,000万円超~2,000万円以下 | 4,000円 |

| 2,000万円超~3,000万円以下 | 6,000円 |

| 3,000万円超~5,000万円以下 | 1万円 |

| 5,000万円超~1億円以下 | 2万円 |

| 1億円超~2億円以下 | 4万円 |

| 2億円超~3億円以下 | 6万円 |

| 3億円超~5億円以下 | 10万円 |

| 5億円超~10億円以下 | 15万円 |

| 10億円超 | 20万円 |

| 受取金額未記載 | 200円 |

下記2つの出典を参考に記述。なお、記載内容は令和6年4月1日時点の法令によるものである

※1 国税庁「

No.7105 金銭又は有価証券の受取書、領収書

」

※2 国税庁「

No.7141 印紙税額の一覧表(その2)第5号文書から第20号文書まで

」

「売上代金以外の金銭又は有価証券の受取書」の金額一覧

売上以外の受取書の印紙税額は、前述の表の印紙税額とは異なります。売上以外の受取書とは、営業に関する金銭受領ではあるものの、売上には計上しません。たとえば事業のための借入金や補償金、あるいは保険金ほかの受け取りが売上以外の受取書の印紙税額に入ります。

これらの受取書の印紙税額は次のとおりです。

| 受取書の金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上 | 200円 |

なお、金銭やモノの受領に関しては、営業に全く関係のない受取書もあります。この受取書は完全に非課税であり、印紙税を納める必要はありません。例を挙げると、無店舗による農業生産物の販売による金銭受領は、領収書を発行しても収入印紙はいらない扱いになります。

下記2つの出典を参考に記述。なお、記載内容は令和6年4月1日時点の法令によるものである

※1 国税庁「

No.7105 金銭又は有価証券の受取書、領収書

」

※2 国税庁「

No.7141 印紙税額の一覧表(その2)第5号文書から第20号文書まで

」

1,000円や1万円を収入印紙として納税するのはもったいなくありませんか。電子契約システムなら、その1万円で導入できるサービスもあります。収入印紙の税金分で契約全般の工数削減をしませんか。

電子契約システムの各社料金を ⇒

BOXIL掲載のサービス資料や比較表で見てみる

収入印紙の注意点

最後に、収入印紙を扱う際の割印(消印)や印紙の購入、貼り方の注意点を紹介していきます。

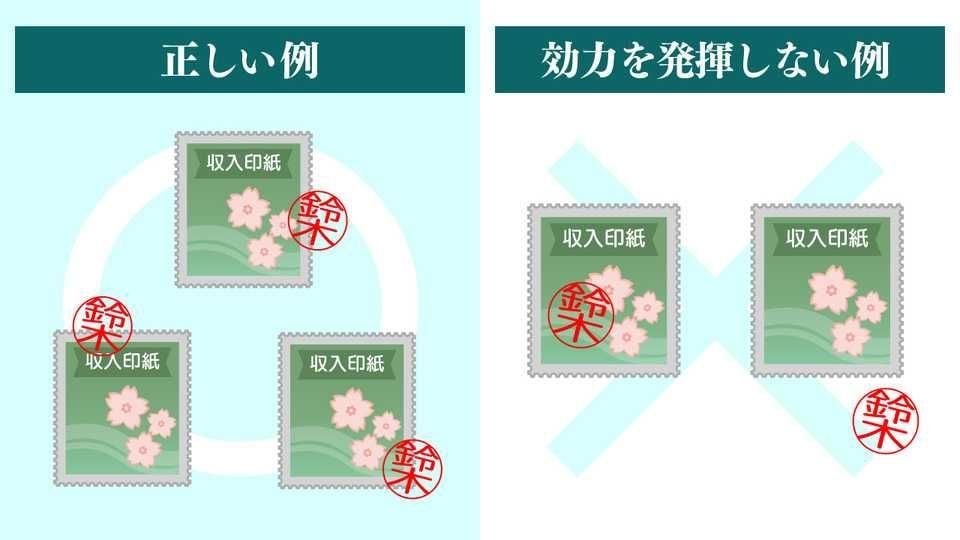

収入印紙の割印(消印)

収入印紙は、印紙税の支払い証明書のようなものであり、単に領収書に貼り付けてあるだけでは、印紙税を納付したことにはなりません。印紙と文書の双方にまたがって印鑑や署名を押す「割印(消印)」が必要です。

収入印紙の消印とは、印紙を貼付した領収書のような紙や書類と、上に貼り付けた印紙の両方にまたがるように印鑑を押したり署名したりすることを指します。一般的には印鑑を押す方法(割印)が知られているものの、発行者の署名でも問題ありません。ただし、署名の場合には、鉛筆をはじめ簡単に修正可能なもので書くと不正のもととなるためNGです。

もし割印(消印)を忘れてしまうと、後から税務調査によって税金を追徴されてしまう場合もあります。印紙を貼り付ける際には、必ず消印し忘れないように細心の注意を払いましょう。

割印についてはこちらの記事でさらに詳しく解説しています。割印についての知識を知りたい方はこちらからどうぞ。

収入印紙を間違って貼ってしまった場合は?

間違えて収入印紙を貼り付けてしまった場合は、「過誤納金」として還付の対象になるケースがあります。

具体的な例は次のとおりです。

- 課税文書に貼り付けた収入印紙が過大だった場合

- 課税文書に該当しないものを課税文書と誤認して収入印紙を貼り付けてしまった場合

- 課税文書に収入印紙を貼り付けたものの使用する見込みがなくなった場合

上記の条件に該当した場合にのみ、還付を受けられます。しかし、還付金の請求権は、文書作成日から5年以内※のため注意しましょう。

※出典:国税庁「 第7節 過誤納の確認等 」(2025年3月25日閲覧)

\印紙税の手間とリスクから解放されたい方へ/

領収書に収入印紙を貼らずに渡した場合はどうなる?

故意、または過失により領収書に添付しなかった場合、ペナルティとして営業側は「過怠税」を支払わなければなりません。過怠税については上述のとおりです。

一方で、収入印紙のない領収書を受け取った側にはペナルティはありません。また領収書の効力も失われないため、普通の領収書として持っていて大丈夫です。もし気づいたら営業側に指摘するのが、今後のお互いのためといえるかもしれません。

領収書に収入印紙が不要なケース

前述のとおり、5万円以上の領収書には収入印紙が必要になりますが、場合によっては収入印紙が不要になることもあります。具体的に次のようなケースでは収入印紙を貼り付ける必要がありません。

- 電子発行された領収書※1

- クレジットカードでの取引※2

FAXやPDFなどで電子発行された領収書については、「紙の文書が発行された」とみなされないため収入印紙が必要ありません。クレジットカードでの取引についても不要です。クレジットカードは、現金ではなく「信用取引」となるため、仮に売上代金が5万円を上回っても収入印紙は必要ありません。

※1出典:参議院「 質問主意書 」(2025年3月25日閲覧)

※2出典:国税庁「 クレジット販売の場合の領収書 」(2025年3月25日閲覧)

受領金額の内訳の記載をしないと二重課税に

すでに説明したように、領収書の受取書は受け渡しの金額に応じて印紙税額が変わり、その額が5万円以上のものには、収入印紙の貼り付けが必要です。ここで注意すべきは、受領金額の「内訳」をしっかり記載することです。内訳を記載しないと、場合によっては二重に税金を払ってしまう可能性があります。

たとえば、税込で52,800円(消費税10%の場合)の受領額を記載した領収書を発行したとしましょう。このうち消費税該当分は4,800円なので、税抜金額は48,000円ということになります。そうすると、受取金額が5万円未満になり、この領収書には本来、収入印紙を貼付する必要はありません。課税対象となる金額には、当然、同じ税金である消費税分は加味されません。

しかし、この領収書に税抜金額と消費税分の内訳が未記載で、単に受領金額のみが記載されている場合は、収入印紙が必要です。なぜなら内訳が書かれていないと、記載金額の52,800円で印紙税の有無が決められてしまうからです。そうなると印紙税と消費税の二重に税金を支払う状況となります。

そのため、領収書を発行する際には必ず内訳を記載するようにしましょう。それによって納めなければならない印紙税額が変わります。

電子領収書の場合は非課税

電子取引では紙で発行されていないので、文書ではないと判断されます。そのため非課税になり、印紙が不要になります。

ただし領収書の電子化には取引先の了承が必要なほか、税理士の確認が済むまで原本を保管しておく必要があるので、注意しましょう。

電子化によって印紙税を削減できることがお分かりいただけたでしょうか。電子契約システムを導入すれば、年間数万〜数十万円の印紙税コスト削減も可能です。さらに契約締結のスピードアップ、保管スペースの削減、検索性の向上など多くのメリットがあります。

⇒

【比較表付き】人気の電子契約システム資料を無料ダウンロード

収入印紙の購入

収入印紙は近くのコンビニエンスストアで購入もできますが、金額が高額な場合取り扱っていないこともあるので、事前に販売している印紙の金額を確認することが必要です。郵便局や法務局なら確実に購入できます。

収入印紙を郵送する場合

収入印紙を郵送する場合は、簡易書留や一般書留を使いましょう。荷物の追跡記録がつき、オプションで配送事故の際には保証が受けられるようになります。

収入印紙の貼り付けは5万円以上と覚えよう

収入印紙についての簡単な説明から、印紙税の対象となる領収書や受取書、そして印紙を取り扱う際の注意点について説明してきました。

私たちにとって比較的なじみのある領収書に関する収入印紙は、原則5万円以上のものに貼付されます。それ未満のものには貼り付ける必要がないことをまずは覚えておきましょう。

5万円以上のものには、領収書の記載金額によって印紙代が明確に決められているため、必要に応じて確認するようにしてください。その際には、消印の有無や金額の内訳の記載などのポイントを忘れないようにしましょう。

\ 稟議や社内提案にも使える!/

領収書の書き方やテンプレートは?

領収書の書き方や無料テンプレートは次の記事で解説しています。ぜひチェックしてください。

BOXILとは

BOXIL(ボクシル)は企業のDXを支援する法人向けプラットフォームです。SaaS比較サイト「 BOXIL SaaS 」、ビジネスメディア「 BOXIL Magazine 」、YouTubeチャンネル「 BOXIL CHANNEL 」を通じて、ビジネスに役立つ情報を発信しています。

BOXIL会員(無料)になると次の特典が受け取れます。

- BOXIL Magazineの会員限定記事が読み放題!

- 「SaaS業界レポート」や「選び方ガイド」がダウンロードできる!

- 約800種類の ビジネステンプレート が自由に使える!

BOXIL SaaSでは、SaaSやクラウドサービスの口コミを募集しています。あなたの体験が、サービス品質向上や、これから導入検討する企業の参考情報として役立ちます。

BOXIL SaaSへ掲載しませんか?

- リード獲得に強い法人向けSaaS比較・検索サイトNo.1※

- リードの従量課金で、安定的に新規顧客との接点を提供

-

累計1,200社以上の掲載実績があり、初めての比較サイト掲載でも安心

※ 日本マーケティングリサーチ機構調べ、調査概要:2021年5月期 ブランドのWEB比較印象調査

-e1767690721185-300x158.jpeg)