経費精算システムには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

【料金・機能比較表つき】経費精算システムの資料をダウンロードする(無料)

経費精算のチェックを簡単にしたいあなたには 経費精算システム がおすすめです。次の記事では、経費精算システムのおすすめサービスを比較しています。

領収書とは

領収書とは、「商品やサービスの対価としてお金を受け取ったこと」を証明する書類です。お金を支払った側からは、支払ったことを証明する書類にもなります。

領収書は双方のあいだでやり取りがあったことを示すことになり、二重請求や過払いを防ぐのが役割です。また条件によって年数は異なるものの、個人事業主や法人は領収書を保存するように定められています。

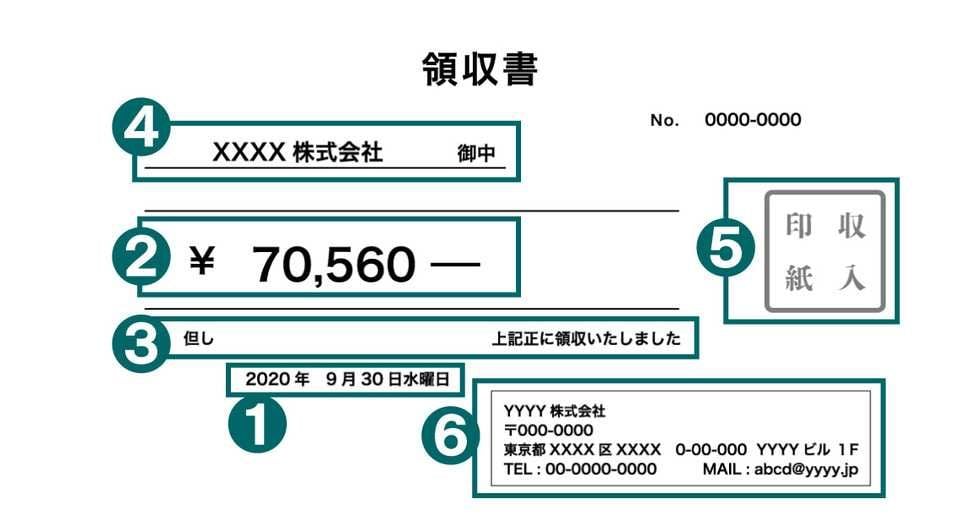

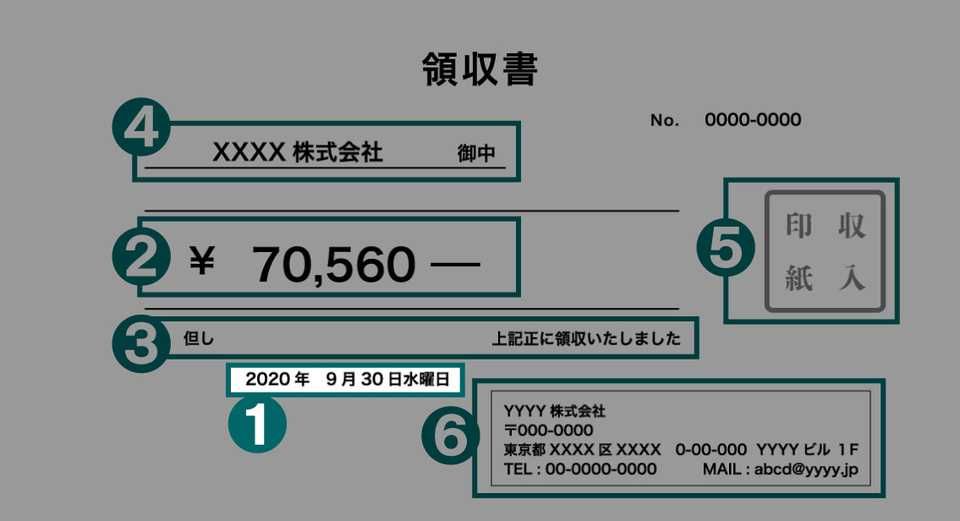

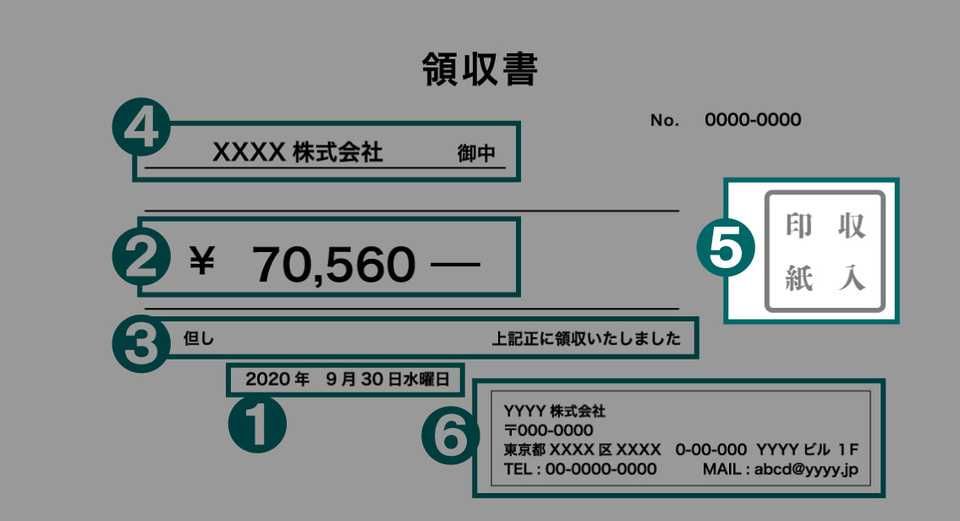

領収書の書き方

領収書の書き方について、下記の6つの必要事項に着目して解説していきます。あわせて、インボイス制度の対応に必要な内訳の書き方についても解説します。

領収書をExcelで作成している方は、下の記事で作成方法やテンプレートについてあわせてチェックするとよいでしょう。

1.日付

日付は実際に支払われた日にち、つまり金銭が移動した日付を記入します。もし支払いが銀行振込を通して行われた場合には、入金した日付を記入してください。

年を記入する際は、和暦・西暦どちらでもかまいませんが、すべての桁を正確に記入しましょう。また、元号のはじめの年は、「元年」と記載します。

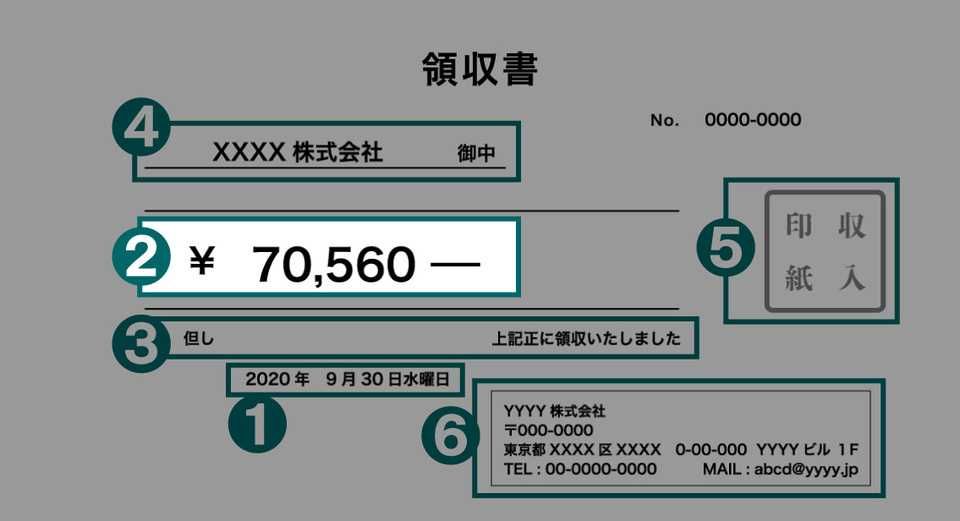

2.金額

金額を記載する際は、後から加筆して不正をされない対策が必要です。具体的な対策としては次のものがあげられます。

- 金100,000也

- ¥100,000※

- ¥100,000ー

数字の前後に「記号」を書くことによって、数字を付け加えたり桁を増やしたりする不正を防止できます。数字同士の間はできるだけ空けないように気をつけ、3桁ごとにカンマを入れましょう。そうすることで簡単に金額を増やせなくなります。記載したあとは、必ず金額を確認しましょう。

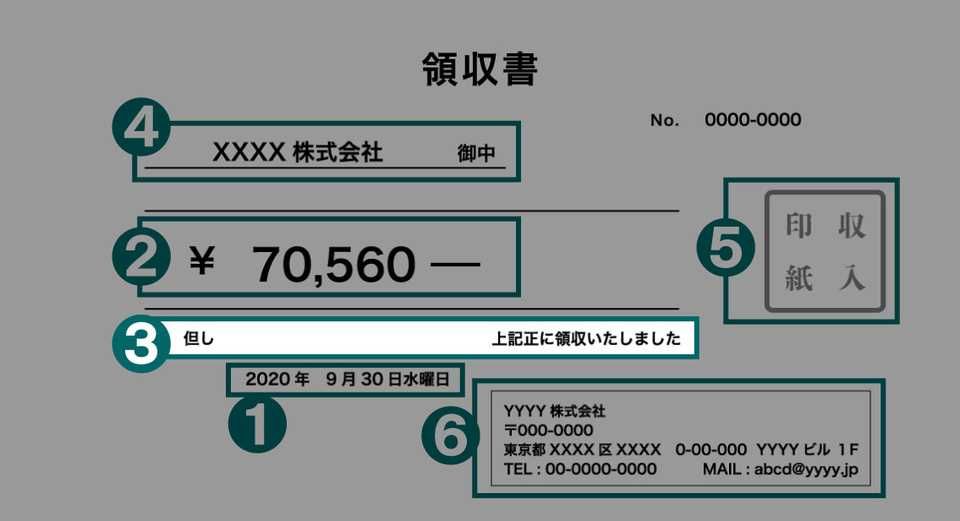

3.ただし書き

ただし書きでは「何に対する支払いなのか?」を明記します。「何に対する支払いなのか」が特定できないような場合には、領収書として扱われない可能性もあるので注意しましょう。

「お品代として」は認可されない場合があるので、支払いの対象をしっかりと記載しましょう。

また、2023年10月1日からインボイス制度がスタートし、適格請求書発行事業者がインボイス対応の領収書(適格請求書)を発行する場合は、取引内容を記載する必要があります。

取引内容として、ただし書きに商品・サービス名の明記が必要です。また、軽減税率が適用される場合は、「食品(軽減税率対象)」といったように、軽減税率の対象である旨も記載が必要です。

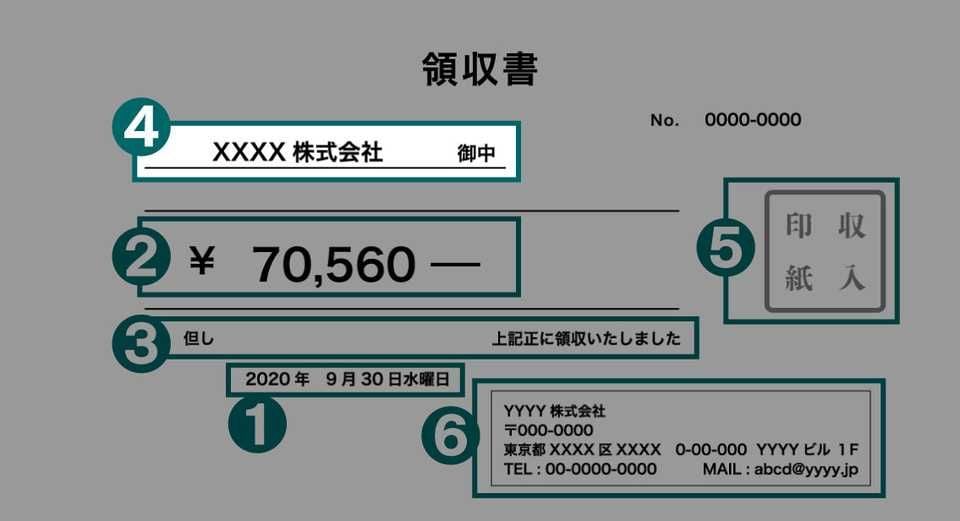

4.宛名

宛名には企業名や個人名を記載します。会社を宛名として記載する場合には「マエカブ」や「アトカブ」の区別を付けましょう。会社名の前後どちらに「株式会社」と付けるのかを誤ると、異なる企業として扱われかねません。

また、株式会社の省略系である(株)の表記方法は領収書においては避けることが好ましいです。「上様」の記載も同様です。普段から正式名称で書いてもらうように気を付けましょう。

なお、小売業・飲食業・タクシー業、また駐車場業(不特定多数の人へ販売などを行う場合に限る)などの業種では、「適格簡易請求書(簡易インボイス)」の発行が認められています。これらの事業者が領収書を適格簡易請求書として発行する場合は、宛名を省略してもよいとされています。

5.収入印紙

受取金額が税抜5万円未満のものについては非課税、税抜5万円以上の場合は収入印紙が必要です※1。

収入印紙を貼らないと「収入印紙税の脱税」に該当します。

万が一貼り忘れてしまった場合には、「その納付しなかった印紙税の額とその2倍に相当する金額との合計額(すなわち印紙税額の3倍)に相当する過怠税を徴収される※2」可能性があるので気を付けましょう。

収入印紙については、必要な金額・割印について、下記の記事にて詳しく後述しています。

※1出典:国税庁「

No.7105 金銭又は有価証券の受取書、領収書

」(2025年8月25日閲覧)

※2出典:国税庁「

印紙を貼り付けなかった場合の過怠税

」(2025年8月25日閲覧)

6.発行者

領収書の発行者である企業(氏名)の正式名称と住所、電話番号を明記したうえで認印を押します。

トラブルがあった際にすぐに確認の連絡がつくよう、住所と電話番号も一緒に記入しましょう。なお、手書きと社判のどちらでも問題ありません。

また、適格請求書(インボイス)として領収書を発行する際は、適格請求書発行事業者の登録番号が必要です。

7.内訳

適格請求書を発行する際には、「税率ごとに区分して合計した対価の額・適用税率」、また「税率ごとに区分した消費税額・適用税率」を記載する必要があります。

つまり、軽減税率8%の対象となる品目の合計金額と、標準税率10%の対象となる商品・サービス、それぞれをわけて税率ごとに消費税の合計金額を記載します。合計金額は税込・税抜のどちらでも問題ありません。

適格簡易請求書(簡易インボイス)の場合は、「税率ごとに区分した消費税額(税抜または税込)」と、「税率ごとに区分した消費税額または適用税率のどちらか一方(両方も可)」を記載します。

領収書を税務処理や経費精算に活用しようにも件数が多いと作業が膨大になります。経費精算システムなら手作業を減らせるので、多忙な経理担当者の方にも使いやすいサービスといえます。

⇒

【特典比較表つき】経費精算システム各社の資料を一括でダウンロードする(無料)

【関連記事】 経費精算における領収書の取り扱いまとめ

収入印紙とは

収入印紙はコンビニほかで購入できますが、「郵便切手」とは異なるので注意しましょう。

収入印紙が必要となる金額

前述のように、すべての領収書に対して収入印紙が必要なわけではありません。ここでいう領収書は、一般的に第17号文書「 金銭又は有価証券の受取書 」に該当するため、5万円未満であれば非課税文書として扱われ収入印紙が不要です。反対に、領収書の記載金額が5万円以上の場合には、収入印紙が必要となります。

領収書に必要な収入印紙の金額は次のとおりです。

- 5万円未満なら非課税

- 5万円以上100万円以下なら200円

- 100万円を超え200万円以下なら400円

- 200万円を超え300万円以下なら600円

- 300万円を超え500万円以下なら1,000円

- 500万円を超え1,000万円以下なら2,000円

- 1,000万円を超え2,000万円以下なら4,000円

- 2,000万円を超え3,000万円以下なら6,000円

- 3,000万円を超え5,000万円以下なら1万円

- 5,000万円を超え1億円以下なら2万円

- 1億円を超え2億円以下なら4万円

- 2億円を超え3億円以下なら6万円

- 3億円を超え5億円以下なら10万円

- 5億円を超え10億円以下なら15万円

- 10億円を超えるもの20万円

- 受取金額の記載のないものなら200円

- 営業に関しないものなら非課税

下記2つの出典を参考に記述。なお、記載内容は令和6年4月1日時点の法令によるものである

※1 国税庁「

No.7105 金銭又は有価証券の受取書、領収書

」

※2 国税庁「

No.7141 印紙税額の一覧表(その2)第5号文書から第20号文書まで

」

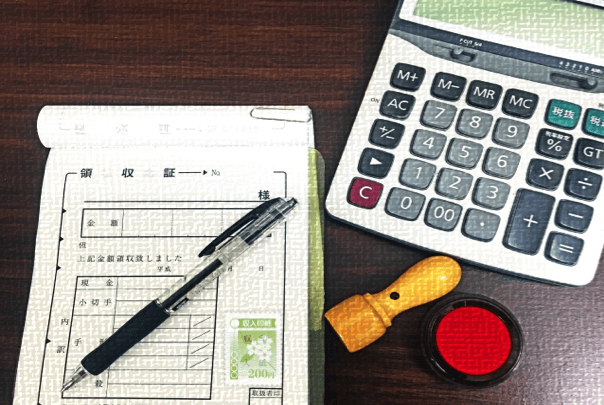

収入印紙の割印

収入印紙を貼り付ける際に忘れてはいけないのが割印です。別名、消印ともいいます。

割印は、印紙と領収書のどちらにもかかるように押します。この割印は、社判でも担当者の認印でも可能ですが、署名をする場合には、斜線や「印」と書くだけでは効力がないので注意が必要です。

署名の際には、判を押すときと同様に印紙と領収書にどちらもかかるように署名することがポイントです。割印は再利用の予防を目的としているため、役割をはたしていれば署名でも問題ありません。

割印についてはこちらの記事でも紹介しています。詳しく知りたい方はこちらからどうぞ。

領収書を書く際の注意点

印鑑は必要ない

領収書の印鑑は、必須ではありません。とはいえ商慣習的に押されるケースが多いため、状況を踏まえて押した方がよいか判断しましょう。なお、収入印紙の割印はかならず必要です。

受領金額の内訳の記載をしないと二重課税に

税抜5万円未満の場合には収入印紙がいりません。しかし、内訳が記載されていないと収入印紙を貼るかどうかの判断や、収入印紙の額が変わり得ます。

たとえば、税抜価格が49,500円の場合には税込価格が5万円を超えるものの、税抜では5万円を超えないため印紙が不要です。

しかし、税込5万円を超える金額しか記載していない場合には、印紙の貼り付けが必要となり消費税と印紙税の二重課税となります。そのため、使用している領収書に記載の場所がなくても、二重課税にならないよう、内訳を記載しましょう。

領収書とレシートの違い

領収書とレシートの本質的な意味は同じです。英語で「receipt(レシート)」は、領収書と訳されます。

「領収日」「金額」「発行元」「購入した内容」が記載されているレシートは、税法上では商品やサービスの対価を受け取った証明として認められます。

そのため、領収書をもらい忘れてもレシートさえもらっておけば、すべて領収書に該当することを理解しておきましょう。

ただし日本では、領収書とレシートを区別するケースもあります。この場合の特徴は次のとおりです。

| 領収書の特徴 | レシートの特徴 |

|---|---|

| 基本的に手書き | レジから印刷される |

| 宛名が記載されている | 宛名の記載がない |

| 購入した商品やサービスは「お品代として」「ご飲食代として」などただし書きで済ませる (インボイス制度に対応する場合は商品やサービス名の記載が必要) | 購入した商品・サービスの詳細が記載されている |

クレジットカード決済での収入印紙は5万円以上でも不要

国税庁のHPに、次の記載があります。

クレジット販売の場合には、信用取引により商品を引き渡すものであり、その際の領収書であっても金銭又は有価証券の受領事実がありませんから、表題が「領収書」となっていても、第17号の1文書には該当しません。

※出典:国税庁「 クレジット販売の場合の領収書 」(2025年8月25日閲覧)

よって、クレジットカード決済の領収書は5万円以上の金額であっても、収入印紙を貼る必要はありません。印紙税法では「金銭の受領を目的で作成される場合に必要」と定められています。クレジットカードでの決済は信用取引であって、金銭の受領が行われないため、領収書は必要ないとされています。

しかし、クレジットカード利用の場合でもこの旨を記載しておかなければいけません。これに関しては、知らないスタッフも多い可能性があるため、領収書を扱うスタッフへの周知が必要となります。

郵送する際は追跡可能な方法で

領収書は取引先との金銭授受を証明する大切な書類です。そのため簡易書留・特定記録・レターパックなど記録が残る方法で郵送しましょう。

添え書きには「領収書在中」と記載し、わかりやすく四角枠で囲っておくと重要書類であることが伝わりやすくなります。

保存期間は条件によって異なる

個人事業主や法人では、領収書を保存する必要があります。これは税務調査の際に、売上金や経費の正当性を証明するためです。

国税庁のHPには、次の記載があります。

法人は、帳簿を備え付けてその取引を記録するとともに、その帳簿と取引等に関して作成または受領した書類を、その事業年度の確定申告書の提出期限の翌日から7年間保存しなければなりません。

青色申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度または青色申告書を提出しなかった事業年度で災害損失金額が生じた事業年度においては、10年間(平成30年4月1日前に開始した事業年度は9年間)となります。

※1 出典:国税庁「 No.5930 帳簿書類等の保存期間 」(2025年8月25日閲覧)

よって、法人の場合7年間、赤字であれば10年間保存する必要があります。

また、個人事業主の場合は次の記載があります。

雑所得を生ずべき業務を行う方で、前々年分のその業務に係る収入金額が300万円を超える方は、現金預金取引等関係書類を5年間保存する必要があります。

消費税の課税事業者が仕入税額控除の要件として保存すべき請求書等や、適格請求書発行事業者として交付した適格請求書の写し及び提供した電磁的記録については、上記に関わらず7年間保存する必要があります。

※前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年

※2 出典:国税庁「 記帳や帳簿等保存・青色申告 」(2025年8月25日閲覧)

よって、個人事業主は白色申告なら5年間、青色申告なら7年間保存しなくてはなりません。ただし、前々年分の事業所得および不動産所得の金額が300万円以下の方は、5年間の保存となります。

これほど保存期間が長いと、保存スペースが取れなくなったり、必要なときにすぐ見つからなかったりなど、管理が大変です。電子帳簿保存法の施行により、領収書のデータ保存が認められるようになりました。データ保存についても、検討しておくとよいでしょう。

領収書の基本

請求書を発行するための基本的な知識として、次のポイントについて理解しておきましょう。

- 領収書を発行する目的

- 領収書の発行義務

領収書を発行する目的

領収書は、代金の受領を証明するために発行する書類です。請求書の発行により、二重請求や過払いなどのミスやトラブルの防止が可能です。

他にも、所得税法や法人税法においては、取引の証拠となる証憑書類としての役割もあります。手書きの領収書でなくても、レシートのみでも発行者・発行日・商品名・金額が記載されていれば、税法上では領収書と同様に証憑として認められます。

また、2023年10月から始まったインボイス制度においては、適格請求書発行事業者として登録している事業者が「適格請求書」として領収書を発行し、写しを保存するといった取り扱いが可能です。これにより、買い手側は仕入額控除を受けられます。ただし、この場合、領収書には適格請求書の対応に必要な項目の記載が必要です。

領収書の発行義務

取引相手から領収書の発行を請求された際には、売り手側に発行義務が生じます。

民放では、代金を支払った人には領収書を請求する権利が認められており、売り手側は、領収書を請求されたら発行しなければいけません。

ただし、領収書の発行には「同時履行の原則」が適用され、基本的に金銭の受領と同時に行われます。そのため、紛失といった理由で再発行を請求された場合は、発行義務はなく、発行の拒否が可能です。

また、2023年9月までは3万円未満の取引は領収書がなくても仕入額控除を認める特例がありました。しかし、10月からスタートしたインボイス制度では、取引金額が3万円未満でも控除を受けるには適格請求書が必要です。そのため、少額の取引でも求められた場合には、領収書発行が必要なため注意しましょう。

領収書の発行でよくある疑問

領収書は、ルールを理解して正しく発行しなければトラブルにつながりかねません。そこで、領収書の発行においてよくある疑問について解説します。

- 領収書は手書きが必要?

- 個人事業主が領収書を発行する場合の対応方法は?

- アルバイトが記載しても問題ない?

領収書は手書きが必要?

一般的に「レシートは領収書として認められない」といったイメージを抱く人も多いかもしれませんが、必要事項が記載されていればレシートも領収書となります。店名・日付・商品名・金額などの情報が記載され、代金を支払った内容が明確になれば問題ありません。

ただし、レシートには受取人名が記載されないため、企業によっては「領収書を証憑にする」と決めている場合があります。そのため、手書きの領収書発行を求められた場合には、発行できるよう準備しておく必要があるでしょう。

たとえば、領収書の用紙を100円ショップや文房具店などで入手しておきます。また、代金が5万円以上の場合は収入印紙の貼付が必要となるため、郵便局やコンビニなどで購入しておきましょう。

個人事業主が領収書を発行する場合の対応方法は?

個人事業主が領収書を発行する場合も、法人と書き方は同様です。収入印紙についても、法人か個人かは関係なく、貼付が必要となります。発行する領収書が5万円以上の場合は、必ず貼付し消印を押すようにしましょう。

また、個人事業主が領収書を発行する際にも、印鑑は基本的に必要なく、押印しなくても問題ありません。法的には印鑑がなくても必要事項が記載されていれば、証憑として有効になります。

ただし、法的に印鑑が必要ないといっても、商習慣として発行者の押印が一般的で、企業によっては偽造防止のために押印された領収書を必要としている場合もあります。そのため、領収書への押印をおすすめします。

アルバイトが記載しても問題ない?

売り手側の企業で働いている人であれば、アルバイトやパートの人が領収書の発行しても問題ありません。

民放では「弁済したものは、弁済を受領したものに対して受取証書の発行を請求できる」と定められており、雇用形態に関係なく領収書を発行できます。

ただし、アルバイトの人が領収書を発行する可能性がある場合は、書き方のルールや収入印紙の取り扱いについて理解してもらい、求められたときにはすぐに対応できるようにしておきましょう。

領収書や請求書の管理発行役立つサービス

見積書、領収書、請求書などの作成や管理方法はつい昔からの方法をそのまま引き継ぎ、業務を行っている企業も少なくありません。Excelでの作業では、工数がかかり人的ミスの発生する可能性もあります。

最近は、請求書から領収書・見積書・納品書への変換ができたり、売上管理や入金管理に対応したりするサービスも登場するようになりました。また、ミスの防止や作業効率の向上につながるメリットもあります。

そのようなサービスは下記記事にて紹介しているので、ぜひチェックしてください。

そのほか経費精算システムを比較したい方は次の記事をチェックするとよいでしょう。

BOXILとは

BOXIL(ボクシル)は企業のDXを支援する法人向けプラットフォームです。SaaS比較サイト「 BOXIL SaaS 」、ビジネスメディア「 BOXIL Magazine 」、YouTubeチャンネル「 BOXIL CHANNEL 」を通じて、ビジネスに役立つ情報を発信しています。

BOXIL会員(無料)になると次の特典が受け取れます。

- BOXIL Magazineの会員限定記事が読み放題!

- 「SaaS業界レポート」や「選び方ガイド」がダウンロードできる!

- 約800種類の ビジネステンプレート が自由に使える!

BOXIL SaaSでは、SaaSやクラウドサービスの口コミを募集しています。あなたの体験が、サービス品質向上や、これから導入検討する企業の参考情報として役立ちます。

BOXIL SaaSへ掲載しませんか?

- リード獲得に強い法人向けSaaS比較・検索サイトNo.1※

- リードの従量課金で、安定的に新規顧客との接点を提供

-

累計1,200社以上の掲載実績があり、初めての比較サイト掲載でも安心

※ 日本マーケティングリサーチ機構調べ、調査概要:2021年5月期 ブランドのWEB比較印象調査

-e1767690721185-300x158.jpeg)