会計ソフトには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

【料金・機能比較表つき】会計ソフトの資料をダウンロードする(無料)

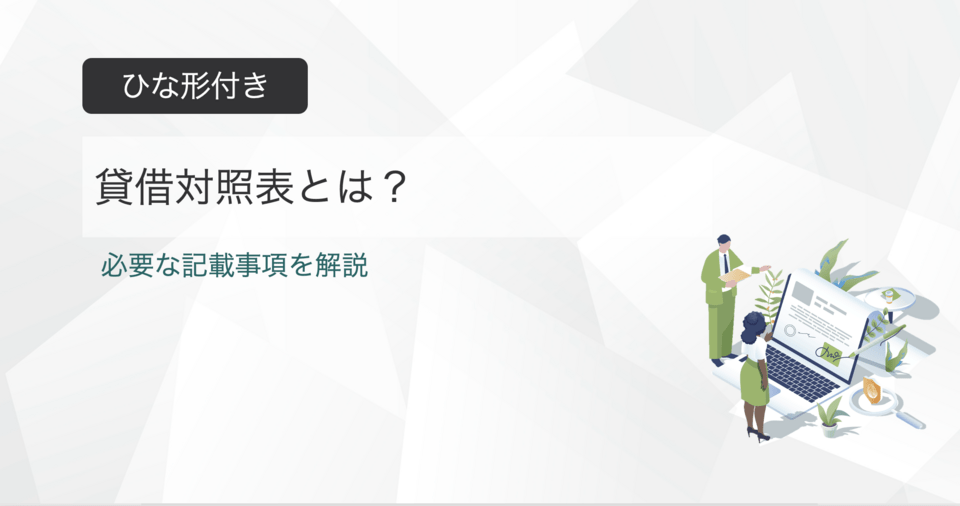

貸借対照表とは

貸借対照表とは、企業が特定時点で保有している「資産」「負債」「純資産」の状況を一覧表示する、基本的な企業の財務諸表( 決算書 )で、バランスシートとも呼ばれます。

貸借対照表の構成は左側に資産、右側に負債と純資産が記載され「資産の合計金額」と「負債と純資産の合計金額」が一致します。目的に応じた財務数値の分類によって、一目で企業の財務状況が把握できるようになり、投資家や債権者にとって重要な企業の判断基準を提供します。

なお、総資産や負債および純資産は次のように分類されます。

| 分類 | 詳細 |

|---|---|

| 資産 | 企業がもつ現金や商品在庫、不動産、無形資産(特許技術・登録商標・収益権)など |

| 負債と純資産 | ・負債は返済義務のある資金、借入金・買掛金など ・純資産は返済義務のない自己資本や利益剰余金など |

この貸借対照表から読み取れるのは、財務の健全性や経済的な状態であり、企業がどのようにして資金を調達し、それをどのような資産に投資しているかを含む財務状況が把握可能です。

貸借対照表の役割

企業は株主、税務署、融資を受ける金融機関などへ、収支や資産状況の正確な報告をするために、決算報告書を作成して企業内の財務情報を開示します。財務諸表の中でも特に重要な書類は下表にある3つであり、これらをまとめて財務三表と呼びます。

| 書類 | 詳細 |

|---|---|

| 貸借対照表 | ・ある特定の時点(決算日)における企業の資産・負債・純資産の金額と内訳を示す表 ・企業の資金調達方法や資金運用方法などの財政状況がわかる |

| 損益計算書 | ・ある一定期間の企業の利益と支出を示す表 ・当期の利益や損失の額およびそれに至った原因や理由がわかる |

| キャッシュフロー計算書 | ・ある一定期間の企業内にある現金の動きを示す表 ・現金が動いた原因や理由とその金額がわかる |

貸借対照表と損益計算書については、企業が決算時に必ず作成しなければならない書類ですが、キャッシュフロー計算書の作成義務は上場企業のみに限定されます。

貸借対照表と損益計算書との違い

貸借対照表と損益計算書とでは、表の枠組みの形や表内の数値がもつ意味も異なるため、一見すると双方が全く無関係の書類のように見えます。しかし、両者には下記のような関連性があります。

- 損益計算書の収益が増えれば、貸借対照表の資産が増える、あるいは負債が減る

- 損益計算書の費用が増えれば、貸借対照表の資産が減る、あるいは負債が増える

そのため、貸借対照表の純資産が増減したのは損益計算書の利益が増減したからであり、利益の増減の原因は損益計算書の数値を分析すればわかります。

また、貸借対照表の「利益余剰金」は、損益計算書の「当期純利益」とつながっていますが、その関連性は次のとおりです。

- 損益計算書の「当期純利益」の一定割合を株主へ分配する

- 分配された残りは「当期末処分利益」として蓄積される

- 蓄積されたものが、貸借対照表の「利益剰余金」になる

たとえば、前期末の純資産が3,000万円だった場合に、当期純利益が600万円あるなら、当期末の純資産は3,600万円に増えます。

貸借対照表の構成

貸借対照表の3つの構成要素、資産・負債・純資産について詳しく解説します。

資産の部

貸借対照表の左側にあるのが「資産の部」で、企業の資産が一覧で並ぶ部分です。並び順は、流動資産(現金や売掛金など)から固定資産(土地や建物など)の順に、現金化しやすいものから並べるのが一般的です。

ここには企業が将来の資金として活用できる資産や、現在貯留している現金などが記載されます。そして、資産の部はさらに「流動資産」「固定資産」「繰延資産」の3つへと分けられます。

流動資産

流動資産とは、通常の営業活動による資産または1年以内に換金できる資産、もしくは現金のことで、主に次のような勘定科目が使われます。

- 現預金

- 有価証券(株式や投資信託など)

- 売掛金

- 受取手形

- 短期貸付金

- 棚卸資産

固定資産

固定資産とは、1年以上の長期で利用するであろう資産や、現金化までに時間がかかる(流動性が低い)資産です。固定資産はさらに「有形固定資産」「無形固定資産」「投資その他の資産」に分かれます。主に下記のような勘定科目が使われます。

- 土地

- 建物

- 自動車

- 機械

- ソフトウェア

- 長期貸付金

- 投資有価証券

繰延資産

繰延資産とは、支出効果が1年以上になる資産を指します。繰延資産は資産の部に計上するものの、実際に現金化する資産ではありません。長期間にわたって事業へ寄与して利益に貢献する資産への支出を、会計上は一度に計上せずに何期にもわたって少しずつ計上することが許されています。主に下記のような勘定科目が使われます。

- 開業費(設立や起業準備の支出)

- 商品開発費

- 社債発行費

繰延資産は、複数年かけて償却(資産を取り崩して経費計上する)していずれは資産からなくなるため、減価償却資産と似た性格の資産といえるでしょう。

負債の部

負債の部には、会社の借金(将来返済する必要があるマイナスの資産)を記載します。負債は、返済期限の長さによって「流動負債」と「固定負債」の2つに分かれます。

流動負債

流動負債とは、1年以内に支払う予定があるお金です。主に下記のような勘定科目が使われます。

- 買掛金

- 前受金

- 支払手形

- 契約負債

- 短期借入金

- 賞与引当金

固定負債

固定負債とは、1年以上の長期間をかけて返済するお金です。主に下記のような勘定科目が使われます。

- 社債

- 長期借入金

- リース債務

- 長期前受金

- 繰延税金負債

- 退職給付引当金

純資産の部

純資産の部には、資本金(株主からの会社に対する出資金)などを記載します。なお、負債の部には将来支払うべき項目を記載しますが、純資産の部に記載される項目は、将来にわたり返済義務がない項目です。主に下記のような勘定科目が使われます。

- 資本金

- 資本準備金

- 自己株式

- 株主資本(資本金、資本剰余金、利益剰余金など)

- 評価換算差額等(資産を時価評価した際の含み益)

- 新株予約権

貸借対照表の読み方のポイント

貸借対照表を読み解くために次の4つのポイントに注目しましょう。

- 流動比率

- 固定比率

- 自己資本比率

- 当座比率

流動比率

流動比率とは、流動負債に対する流動資産の比率のことで、次の計算式で表されます。流動比率は、短期で返済すべきお金に対する企業の返済能力を示しています。

なお、流動資産と流動負債の違いは次のとおりです。

- 流動資産:1年以内に現金化する資産

- 流動負債:1年以内に支払うべき負債

もしも、流動比率が100%を下回れば資金繰りが苦しい可能性があり、流動比率が100%を上回っていれば、当面の資金繰りの心配は少ないだろうと判断できます。つまり、流動比率の数値が高いほど、流動負債の返済能力が高い企業だと判断できます。

固定比率

固定比率とは、長期保有の固定資産に対する自己資本の比率のことで、次の計算式で表されます。

固定資産は、返済期限のない自己資本を使って購入するのが理想です。たとえば、固定比率が100%以内であれば固定資産の入手は全て自己資金で行っていると見なし、返済すべき負債が少なく長期的に安全性が高い企業であると判断できます。

ただし、大きな設備投資をするのが当たり前の業界なら固定比率が高くなりやすいため、業界ごとの標準的な固定比率も参考にしながら判断すべきです。

自己資本比率

自己資本比率とは、総資本(負債 + 純資産)に対する自己資本の比率のことで、次の計算式で表されます。

自己資本とは、事業の剰余金や株主からの出資金など、返済の必要がない資本のことです。自己資本比率が高い(総資本に対する自己資本の割合が大きい)なら、返済すべき負債が少ないということになり、財務状況は健全であると判断できます。一方で、自己資本比率が低いなら、債務超過(返済できないできない)で財務状況が危ういため倒産リスクが高いと判断できます。

自己資本比率も固定比率と同様に、業界によって標準的な比率の範囲が異なるため、業界ごとの標準的な自己資本比率も参考にしながら判断すべきです。

当座比率

当座比率とは、流動資産に対する当座資産と流動資産の比率のことで、下記の計算式で表されます。

なお、当座資産とは、現預金のように流動性(換金性)が高い資産のことです。比率計算の際に棚卸資産などを含めないため、資金繰りに問題がないかについては、流動比率よりも厳しい基準で安全性(支払能力)の確認ができます。

貸借対照表作成の手順

貸借対照表は決算期に必ず作成しますが、慌ただしい決算期に決算書類をスムーズに作成するためにも、普段から仕訳帳や総勘定元帳など決算書類へ転記するための帳簿を正確に作成しておきましょう。

貸借対照表の作成手順は次のとおりです。

- 事業の取引をする

- 取引内容を適切な勘定科目で「仕訳帳」に記帳する

- 取引を借方貸方に振り分けて「総勘定元帳」に転記する

- 期末に総勘定元帳を参考に「試算表」を作成する

- 試算表から資産と負債純資産の勘定科目を抽出して決算整理仕訳をする

- 貸借対照表を作成する

-e1772176067143-300x145.jpeg)