会計ソフトには多くの種類があり「どれを選べばいいか」迷いますよね。後から知ったサービスの方が適していることもよくあります。導入の失敗を避けるためにも、まずは各サービスの資料をBOXILでまとめて用意しましょう。

⇒

【料金・機能比較表つき】会計ソフトの資料をダウンロードする(無料)

\ 稟議や社内提案にも使える!/

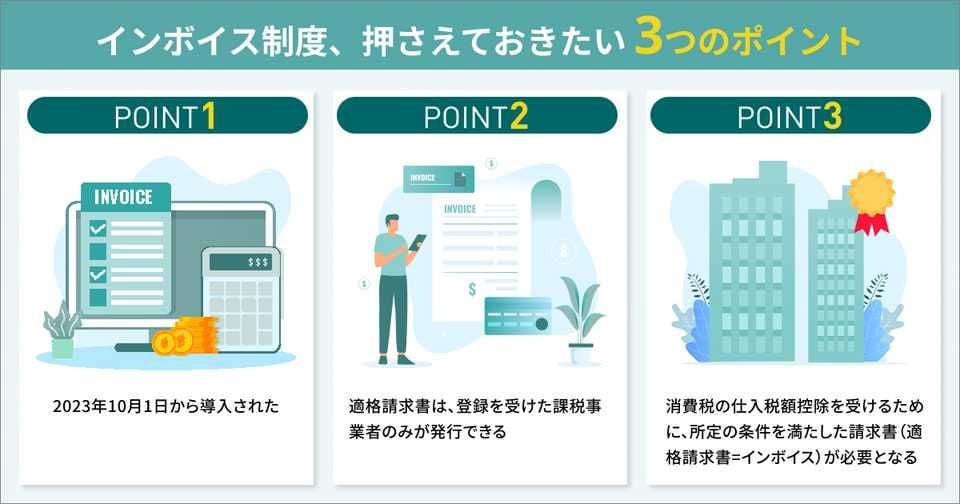

インボイス制度とは

インボイス制度とは、2023年10月に開始された「適格請求書等保存方式」を意味します。インボイス制度により、登録を受けた事業者が発行する適格請求書でのみ、消費税に対する仕入税額控除を受けられるようになりました。

2019年に品目ごとに税率の異なる複数税率が導入されたことや、課税・免税事業者が混在している状況を踏まえて、事業者が支払うべき税率と税額の把握をする目的で、インボイス制度が施行されました。

インボイス制度開始による請求書の変更点

インボイス制度によって、事業者が発行する適格請求書に記載すべき項目が定められました。具体的には次の項目が必要です。

【従来に引き続き記載が必要な項目】

- 事業者の氏名または名称

- 取引年月日

- 取引内容

- 取引ごとに区分した対価の額(税抜または税込)

- 書類の交付を受ける事業者の氏名または名称

【新たに記載が求められるようになった項目】

- 適格請求書発行事業者の登録番号

- 税率ごとに区分した対価の額(税抜または税込)

- 税率ごとに区分した消費税額等

仕入税額控除の適用を受けるためには、正しい様式の書類が必要です。適格請求書の発行には、従来の内容にいくつかの新規項目が追加されている点に注意しましょう。

インボイス制度の経過措置期間は6年間

インボイス制度によって、買い手側と売り手側のどちらもフローの見直しを迫られます。なかには制度の施行までに準備を完了できなかった企業もあるでしょう。

そのようなケースの移行措置として、インボイス制度には6年間の経過措置期間が設けられています。ただし経過措置期間であっても一定割合の控除は受けられなくなっているため、できるだけ早めに対応を進めましょう。

| 期間 | 控除割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

※参考:国税庁「 適格請求書保存方式(インボイス制度)の手引き 2022 」43ページ

インボイス制度で必要になる対応

インボイス制度の施行によって、請求書の様式が変わるだけではなく、多くの面で業務に影響が出ます。一般的に、買い手と売り手それぞれに求められる対応は次のとおりです。

買い手(インボイスを受け取る側)の対応

買い手側に求められる主な対応は、次のとおりです。

- 取引先がインボイス制度に対応しているかの確認

- 適格請求書にヌケモレがないかの確認

- インボイス制度に対応していない業者に対する運用の見直し

既存の取引先が登録を受けた事業者か否かによって、買い手側の対応が異なるため事前の確認が求められます。

登録を受けた事業者に対しては、受領した適格請求書に誤りがないかチェックが必要です。登録を受けていない事業者に対して、場合によっては契約終了の判断をすべきかもしれません。

売り手(インボイスを発行する側)の対応

売り手側に求められる対応は、主に次の2つです。

- 適格請求書発行事業者の登録

- 請求書の様式整理

適格請求書を発行するには、事前登録が必要です。税務署で手続きをするか、e-Taxにて申請をしましょう。登録を受けた後は、請求書テンプレートに登録番号や税率区分などの項目を追加します。

買い手と売り手に共通した対応

- 請求書の保存

- 適格請求書の発行または受領における手順の確認

買い手と売り手どちらの立場であっても、請求書の保存義務が課されます。特に買い手は受領した請求書を整理したり長期間保存したりする作業が発生するため、あらかじめ運用を整えておくのがおすすめです。

インボイス制度への対応が必要なシステム

インボイス制度によって設計や運用に変更のあるサービスがいくつか存在します。それらがどのように変更が必要か解説します。

会計ソフト

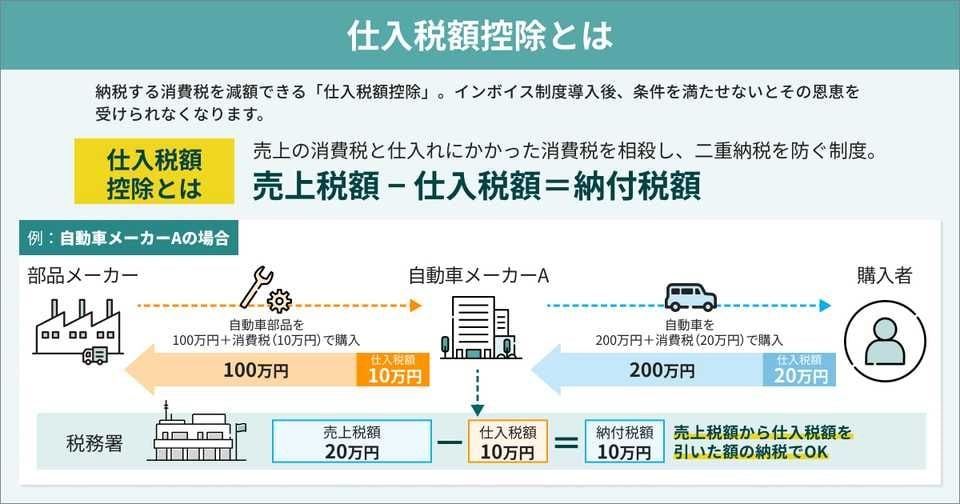

会計ソフト では、仕入税額控除を適用できる事業者とそうでない事業者を区別して扱う必要があります。また、消費税率に応じて控除額を計算できる機能は必須です。可能なら、消費税額に対して割り戻し計算と積み上げ計算のどちらも使えると選択の余地ができて便利です。

請求書発行システム

請求書発行システム は、適格請求書に求められる項目を網羅しているか確認しましょう。インボイス制度とは別文脈になりますが、電子帳簿保存法へ対応していると電子保存に適応しやすいのでおすすめです。

請求書受領システム

請求書受領システム には、受け取った請求書をデータ化し保存できる機能があると便利です。適格請求書には7年間の保存義務があり、スムーズにデータ化ができれば情報管理や会計業務の効率化につながります。

販売管理システム

販売管理システム には、取引先が課税事業者か免税事業者を判別する機能が欠かせません。両者の判別は、その後の仕入税額控除の書類分類に必要となります。請求書発行機能が搭載されている場合は、適格請求書に対応可能かも忘れずに確認しましょう。

POSシステム

POSシステム には、レシートや領収書を適格簡易請求書へ対応させる機能が必要です。特に飲食物を販売する小売店では軽減税率に該当する品目もあることから、インボイス制度に適応したPOSシステムを導入すれば大きな工数削減を見込めます。

EDIシステム

取引情報を EDIシステム にてやりとりしている場合、適格請求書もデータ保存できるよう調整が必要です。まだ導入していない場合には、これを機に電子帳簿保存法にも対応したソフトを検討するとよいでしょう。

インボイス制度への対応にはシステム導入がおすすめ

インボイス制度により請求書の記載項目が増え、免税事業者と課税事業者を仕分ける必要が出るなど、業務は煩雑化しました。手作業でこれらへ対応するには、あまりに数が膨大なうえヒューマンエラーを引き起こしかねません。

インボイス制度へスムーズに対応するには、必要な機能を備えたシステム導入がおすすめです。特に会計は仕訳の数も種類も多く負担増加が見込まれます。担当者の負担軽減のためにも、インボイス制度に対応したシステム導入を検討しましょう。

インボイス制度対応システムの確認ポイント

インボイス制度対応の会計ソフト導入を検討する際は、次の4つのポイントを確認しましょう。

OCRをはじめとした仕訳の支援

会計ソフトにおいては仕訳をシステム側で支援する機能があると、工数削減につながります。たとえば画像から文字を読み取るOCR機能が該当します。請求書をスキャンして読み取れれば、目視に比べて効率的なだけでなくミスも減るでしょう。

国税庁のWeb-APIへの連携可否

国税庁の 適格請求書発行事業者公表システムWeb-API機能 と連携すれば、適格請求書発行事業者かを簡単にチェックできます。適格請求書発行事業者の公表サイトで逐一番号を入力して確認する手間がなくなるため、仕訳の件数が多いのであれば連携可能か事前に調べておきましょう。

改正電子帳簿保存法への対応

導入予定のシステムが改正電子帳簿保存法に対応しているかを確認しましょう。改正した電子帳簿保存法によって、電子データでやりとりした請求書はデータ保存が義務づけられています。そのため電子データのまま保存できるシステムを選ぶのがポイントです。

セキュリティ対策

インボイス制度に対応したシステムを利用する場合は、セキュリティにも気を配りましょう。取引にまつわる重要なデータを扱うからこそ、安心して利用できるシステムを選ぶ必要があります。具体的にはデータが暗号化されているか、自動でバックアップされるか、アクセス権を柔軟に変更できるかなどを確認しましょう。

インボイス制度に対応した会計ソフト6選

【特典比較表つき】『会計ソフト(財務会計)の資料11選』 はこちら⇒ 無料ダウンロード

また、一覧で料金・機能を比較したい方にはBOXILが作成した比較表がおすすめです。各社サービスを一覧で比較したい方は、下のリンクよりダウンロードしてください。

【特典比較表つき】『会計ソフト(財務会計)の資料11選』 はこちら⇒ 無料ダウンロード

※資料数は、BOXILでの掲載状況によって増減する場合があります。

freee会計

freee会計は、会計や確定申告といった経理業務を中心にバックオフィスを支援するフリーの会計ソフトです。テンプレートを選択するだけで適格請求書を発行できるほか、取引先の登録番号を紐づけて管理するため、インボイス制度へスムーズに対応できます。請求書の自動読み取りと自動仕訳を搭載しているため、会計業務を効率的に進められるでしょう。

マネーフォワード クラウド会計

マネーフォワード クラウド会計は、サービス連携やAIによる自動化が強みの会計ソフトです。Amazonやクレジットカードなど2,000以上※のサービスと連携し、取引明細を自動取得できるほか、勘定科目の自動仕訳にも対応しています。

適格請求書発行事業者との取引かどうかもチェックボックスで区別でき、取引日に応じて経過措置を適用した仕入税額控除額の自動計算が可能です。

※出典:マネーフォワード「 マネーフォワード クラウド会計 – 無料で試せる経理・会計ソフト 」(2024年3月22日閲覧)

弥生会計 Next

弥生会計 Nextは、経理・会計の知識に不安がある場合でも利用しやすい会計ソフトです。最大3か月間無料で使用感を試せるため、急いで導入を決めなくてよい企業であればとりあえず試運転してみるとよいでしょう。改正電子帳簿保存法にも対応しています。

勘定奉行クラウド

勘定奉行クラウドは、複雑な消費税管理に対応したクラウド型会計サービスです。取引先別や科目別の金額確認を消費税区分ごとに行え、消費税区分別明細表などの管理資料からスムーズなチェックが可能です。

税務署へそのまま提出できる消費税申告書を自動作成でき、OCR用紙への印刷に加え、白紙用紙への印刷にも対応しています。日々の取引入力から消費税申告書の作成まで一貫処理でき、インボイス制度対応と同時に、経理業務全体のプロセス最適化を実現したい企業におすすめです。

Galileopt DX 財務大将

Galileopt DX 財務大将は、制度会計と管理会計を高次元で両立できる財務会計システムです。事業者登録番号の登録はもちろん、仕入れ税額控除への対応や、免税事業者からの課税仕入れにかかる経過措置の計算にも対応できます。

複雑な税制改正にもスムーズに対応でき、経理業務の正確性と効率性を高めることが可能です。さらに、IT導入補助金のインボイス枠対象製品であり、Edge Tracker 電子請求書と連携して仕訳の自動作成も可能です。

MJSLINK DX 財務大将

MJSLINK DX 財務大将は、AIを活用した会計業務の効率化と経営情報の統合を通じて、企業の価値向上を支援するシステムです。AI仕訳」機能により、過去のデータやルールに基づいて仕訳入力支援や自動仕訳が可能で、入力作業を大幅に削減し業務効率を高めます。

インボイス制度における仕入税額控除の計算/申告に対応しており、電子帳簿保存法にも準拠した文書管理を支援するため、法改正への迅速な対応とペーパーレス化を実現し、企業のコンプライアンス強化に貢献します。

インボイス対応の会計ソフトで業務効率を上げよう

インボイス制度によって、売り手と買い手の双方で業務が増えている今日。制度を正しく理解したうえで最適なフローへと整える必要があります。インボイス制度には経過措置期間を設けられているものの、早く対応するに越したことはありません。

特に会計業務はインボイス制度によって煩雑化しやすい領域です。インボイス制度に対応した会計ソフトを導入することで、業務効率化やミス回避に期待できるでしょう。

インボイス制度に対応した会計ソフトは多く登場しているため、特徴を比較してシステムを選ぶことが重要です。BOXILを活用すれば、簡単に差別化ポイントを比べられるため、会計ソフトを選びやすくなります。ぜひBOXILの比較サービスを利用して、ぴったりの会計ソフトを見つけてみてください。

BOXILとは

BOXIL(ボクシル)は企業のDXを支援する法人向けプラットフォームです。SaaS比較サイト「 BOXIL SaaS 」、ビジネスメディア「 BOXIL Magazine 」、YouTubeチャンネル「 BOXIL CHANNEL 」を通じて、ビジネスに役立つ情報を発信しています。

BOXIL会員(無料)になると次の特典が受け取れます。

- BOXIL Magazineの会員限定記事が読み放題!

- 「SaaS業界レポート」や「選び方ガイド」がダウンロードできる!

- 約800種類の ビジネステンプレート が自由に使える!

BOXIL SaaSでは、SaaSやクラウドサービスの口コミを募集しています。あなたの体験が、サービス品質向上や、これから導入検討する企業の参考情報として役立ちます。

BOXIL SaaSへ掲載しませんか?

- リード獲得に強い法人向けSaaS比較・検索サイトNo.1※

- リードの従量課金で、安定的に新規顧客との接点を提供

-

累計1,200社以上の掲載実績があり、初めての比較サイト掲載でも安心

※ 日本マーケティングリサーチ機構調べ、調査概要:2021年5月期 ブランドのWEB比較印象調査

-e1772176067143-300x145.jpeg)